決済チェーン:マネー分野におけるAWSの革命的転機

Fintech愛好家の皆さま、こんにちは 👋

今後2週間、サンフランシスコに滞在します。創業者向けのソーシャルコミュニケーション・ワークショップを開催し、「Fintech Nerdcon」に関する打ち合わせや、初めて開催されるSardineConにも出席予定です。

MESHが1億3,000万ドルの追加資金調達、Nubankは42%の利益成長と40%の売上成長を達成し、目を見張る結果です。Circleは独自のステーブルコイン・ブロックチェーンを発表し、StripeやParadigm*も同様のプロジェクトに取り組んでいるとの噂があります。今週の📣 Rantでは、「なぜ決済領域がオンチェーン化するのか」を掘り下げます。

市場では、StablecoinsとAIがメタ・ナラティブとして注目されています。一方で、AdyenはステーブルコインやAIについてほとんど言及していません。Nubankのように、クリプトの有無を問わず圧倒的な成長を実現する企業も存在します(詳細は「👀 Things to Know」をご覧ください)。

80名のFintech CEOが、「Chase」などが導入する手数料に反対し、大統領宛に署名入り書簡を送付しました。同週、FRBは「ナイスリー・アクティビティ」規制の終了を発表しています。

Fintech Brainfoodを応援したい方は、ぜひマイアミ開催のFintech Nerdconにご参加、またはSardine*での取り組みをご覧ください。

今週のBrainfoodのハイライト

📣 Rant:決済業界におけるAWS的転換点

💸 注目のFintech企業4選:

- Lava Payments - AIツール向けマネタイズ・プラットフォーム&ウォレット

- Tracelight - ファイナンスの上級者向けExcel AIコパイロット

- Casap - イシュアー向けカード紛争AIコパイロット

- Fiscal AI - AIネイティブのBloomberg

👀 注目トピック:

メールクライアントで一部省略された場合は、以下のリンクから完全版をご覧いただけます。

今週のRant 📣

決済業界におけるAWS的転換点:なぜ決済企業は独自チェーン構築を進めるのか

Fortuneによれば、StripeとParadigmが決済特化型チェーンを開発中との報道があります。まだ正式発表はないものの、事実として仮定して議論します。Circleも決算発表で独自チェーンを発表しました。これが意味するものとは?

俯瞰して見ると、決済インフラは依然として個別カスタマイズされ脆弱であり、スケール時のコストも高止まりしています。AIにより取引量が加速し、貨幣のソフトウェア化が進むと考えるなら、論理的帰結は明らかです:

決済ネイティブチェーンの登場は避けられません。既存インフラはオンチェーン・オフチェーンともに限界があり、Stablecoinやトークン化預金、オンチェーンファイナンスの波が到来します。

要点は、どのネットワークが基盤構造をコモディティ化し、運用側がソフトウェアで差別化できるかにかかっています。

編集注:筆者はParadigmのアドバイザーですが、本稿は決済ネイティブチェーンの戦略的意義と運用者への示唆を独自に論じたものです。

決済におけるAWS的可能性

決済処理の世界には共通インフラ(AWS)が存在せず、各プロセッサがスタックを再構築しています。共用・中立・高スループットなレールが実現すれば、固定運用コストは低減し、競争はソフトウェア・ワークフロー層へ進化します。そのインフラがAmazonに依存しない真の中立構造であれば理想的です。

既存チェーンには決済向け標準機能が不足しています。決済処理ユーティリティで例えれば「EC2 for settlement」「S3 for receipts」「IAM for compliance keys」など。目指すのは手数料低減ではなく、開発速度やofframping等の「隠れた痛点」の解消です。

SolanaやBaseのような高スループットネットワークも多用途化し、新しい大規模トークン発行時など混雑と使いづらさが生じます。「万能ナイフは専用ナイフに劣る」というわけです。

TetherのPlasmaや、Codex・Conduitのような新興企業も、同様のステーブルコイン特化型チェーン開発に着手しています。多くの企業が同じ課題を認識している証です。

理想的なチェーンには、以下の最低限の機能が求められます:

- ピーク時も予測可能なファイナリティを実現する高TPS

- 銀行インフラ・メッセージ互換性

- 加盟店ネットワークへの即時展開力

- コンプライアンス・監査容易性の組込

- 主要法定通貨(USD等)での手数料決済

- 明確な中立性保証(共有ガバナンス・スポンサー権限の限定・高い相互運用性)

大手パートナーが初期参加すれば、確固たる中立性で市場投入を加速できるでしょう。既にCoinbaseのBaseチェーンなど、JPMorganまでがパートナーになる時代です。

トークン化預金・銀行・中銀の今後は?

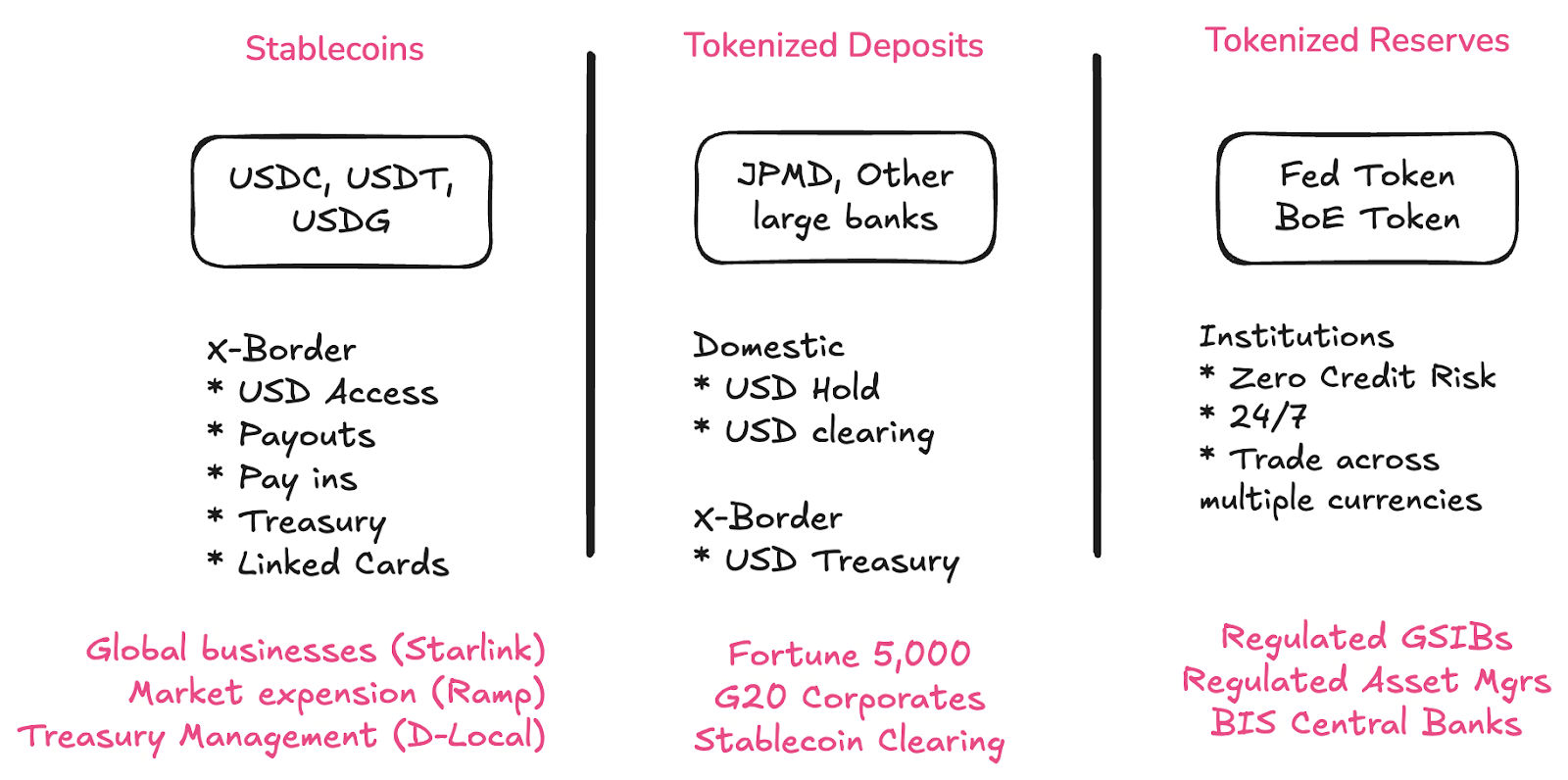

Stablecoin、トークン化預金、CBDCはそれぞれ異なる対象・課題へのソリューションとして並存し、いずれもオンチェーン化するでしょう。

- ステーブルコインは、銀行を通じない世界中の個人・法人にドルアクセスを拡大

- トークン化預金は、大規模組織の銀行回帰を促進

- トークン化リザーブは、巨大銀行間・中央銀行間の国内外決済インフラを支える

Stablecoin清算は、銀行にとって新たな収益機会です。今週、主要銀行(ドイツ銀行・ウェルズファーゴ・USバンク・JPモルガン)と提携した創業者から、オフランプの信頼性向上が強調されていました。

どの銀行もトークン化預金導入は必須です。決済インフラの未来がオンチェーン化するなら、バランスシートもそれに合わせて再設計すべきです。RFP対応だけでは分からない、詳細なノウハウは今後のBrainfoodで共有予定です。

トークン化預金により、Stablecoinとトラディショナル・ファイナンスの後方互換性が実現します。主要銀行が預金をトークン化すれば、オフランプ問題は解決され、既存システムとのシームレスな移行も可能です。

これはBaaS時代、「ノベルアクティビティ」に頼っていた小規模金融機関による大きなリスクとは異なる新たな枠組みです。Stablecoinの法規制が整備され、大手銀行も参入基盤が明確になりました。

もちろんこれは商機ですが、最も重要なのは規制明確化が進んだことです。

ブランド・レールでもオープンネスは維持できるか?

懸念点は、「Stripe Chain」やRobinhood・Coinbaseが主導するネットワークが、再びインターネットを中央集権化し、オンチェーン金融の理念に反するのではという点です。しかし、Cristian Catalini氏は逆説を論じています。

Catalini氏は、CoinbaseやRobinhoodといったプラットフォームは、プラットフォームキャプチャへの保険として分散化に投資すると指摘します。

新たなL1決済チェーンには「信頼できる中立性」が欠かせません。

その基準は3つあります。

- 共有ガバナンス

- 親会社の限定的役割

- 幅広い相互運用性

Paradigm*プロジェクトの進展とともに、今後も注視が必要です。

決済処理のコモディティ化-ソフトウェアでの競争へ

多くの業界関係者が見落としがちな点は、インフラのコモディティ化インセンティブです。ブランドレールは、AWSが行ったように、固定インフラの運用コストを意図的にコモディティ化する戦略と言えます。

StripeがBridgeを買収した時、Stripeの本質はソフトウェア化にあると論じました。低コスト決済で競うのではなく、リファンド・リトライ・定期課金等の複雑ワークフロー改善が競争力源泉なのです。決済インフラの歪みが、業界外の人には見えにくい価値となっています。

仮にインフラが完璧だったとしたら?

超高速・常時稼働・大規模トランザクション処理専用の決済インフラがあれば、既存チェーンとは全く異なる世界となります。

インフラコモディティ化には「ブラックボックス化」などのリスクも伴います。クローズド化による経済的利益の独占志向は、真のネットワークを妨げる大きなリスクとなります。

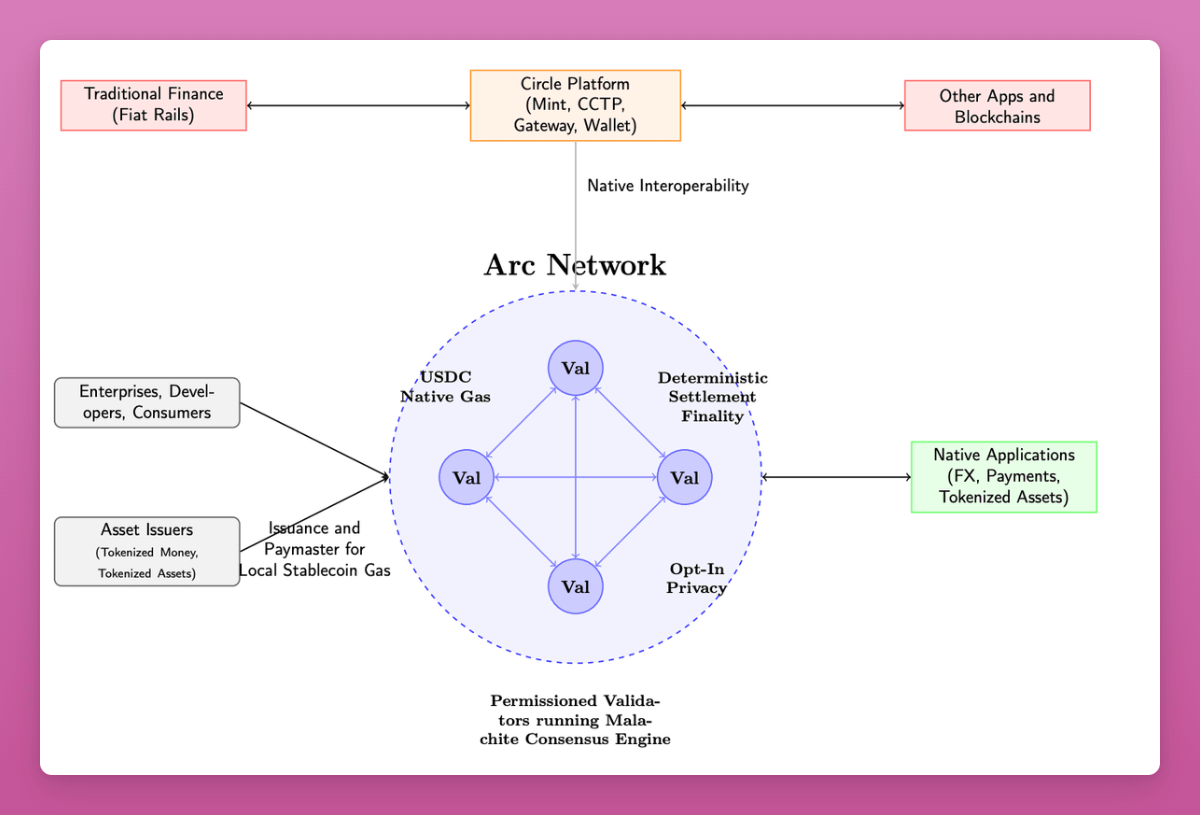

Circleが同週「Arc」を発表:偶然ではない

これは、Stablecoin大手がStripeと同様の市場変化を認識している証拠です。Circleは長年かけてArcを開発してきたと考えられます。

上場後の急成長の後は金利低下と新たな収益源確保への再シフト期に直面(Circle売上の大半はトレジャリーレート、配分パートナーに80%還元)しています。

base・ethereum・solanaと異なり、金融機関・決済業界フレンドリーな機能群が差別化要因です。

ライトペーパー記載の主要機能(多くは今後実装予定ですが、Circleの意図を示唆):

- USDCによるガス手数料決済

- 規制金融機関によるバリデータ運用

- 3,000~10,000TPSの高スループット

- オプトイン型「プライバシー」で金額非公開&アドレス公開(非識別化)

- オプトイン型開示で規制当局には「ビュー」キー提供

- USYC(トレジャリートークン)搭載予定:担保・マージンもオンチェーン化

- Circle独自GatewayやCCTPでクロスチェーンブリッジング(既存の広範なUSDCチェーン網を活用)

- 今後、機関投資家向けFX機能も追加予定

- 決済機能(インボイス添付、オンチェーンリファンド・紛争解決など)

現時点では「願望リスト」ですが、業界方向性を明確に示しています。

注記:

- 資本市場参加者(担保・マージン・規制対応)を意識

- 「インスティテューショナルグレード」や「消費者保護」など、リスク管理向け表現多数

- 発行利益の大半をパートナーに配分、新製品拡大で収益多様化を模索

- 万能対応を目指しているが、先行優位があっても役割分担を整理すべき局面もあるのでは

DragonflyのRob Hadik氏による慎重な見解:

今後Circleは、決済市場でStripe(加盟店・SMB)やKinexys(エンタープライズ)と顧客獲得競争を直接繰り広げる必要があり、この戦いでは苦戦が予想されます。

(Hadick氏は競合投資家ですが、指摘自体は的を射ています。)

私の考え:オンチェーン金融の未来は競争が熾烈化する新局面。Circleは先行者ならではの大胆投資を行う権利があります。

最終的には数社が勝利しますが、市場拡大のため各社が挑戦するのは健全です。インフラ規模がグローバルに拡大し、分散化「ごっこ」だけにこだわる時代は終了したと言えます。

分散性を極めたいならBitcoinが本来の選択肢です。

「みんなが自社チェーンを作れば結局元通り?」

もしも全事業者が独自チェーンを構築したら、従来の煩雑な照合問題が新たな形で再来しませんか?

結論はNOです。

トークン化の価値は単一チェーンの有無ではなく、スケーラビリティとプログラム性です。

要は「流通網」が重要なのです。

Circleは、流通獲得のために売上の8割を犠牲にしました。BinanceやCoinbaseが新たな収益モデルに切り替えつつ市場支配すれば、その選択も合理的。他市場参加者も独自流通網を持っています。

結果は二択には限りません。

2017年・2021年には「またチェーンか」と感じた人も多いはず(EOSを覚えていますか?)

けれども、かつてSolanaも「また1つのチェーン」に過ぎなかったのです。

AIなど未曾有の技術変革期を迎え、イノベーションはこれからが本番です。

AI爆発時代に対応する決済レールをどう創るか

AIツール向けのサブスクリプションモデルは、既に限界を迎えつつあります。

- プロフェッショナル利用者は従来モデルを崩壊させ、Anthropicなどでは少数ユーザーに高額コストが集中。利用制限を導入せざるを得ない状況です。

- 多くのAIラップ型ツールはCOGS(原価)を把握できていません。サブスクの裏には推論(GPU課金)・クラウド利用料・AIモデルのトークン利用等が絡み合い、正確な管理は困難(Lava PaymentsやPolarなどが課題解決に挑戦)

- 結果として大半のAIツールは収益性ギャップ拡大へ。CursorやWindsurfのようなコーディングツールも大幅赤字が報告されています。

AIモデルのコストは時間経過で低下しますが、最先端モデルは高価格のままで、サブスクモデルではヘビーユーザー分を回収できません。AI利用促進を目指すなら取引量増加は必至です。

本質的に、根本のトランザクションコスト把握とともに、「超高速・超低コスト・プログラマブルな決済インフラ」が求められます。

AI時代には決済ボリュームは10倍以上に膨らみます。

AI研究所、VC、決済企業は、エージェント同士が人間以上のスピードで価値交換する世界に適応すべく、新たな「コモディティ型決済システム」開発を急いでいます。

AIネイティブ時代決済レール制覇の戦い

Stablecoinが中心に。

現状、Stablecoinは国際送金でコストメリットが大きい一方、国内決済では従来の方式も依然強みがあります。多くのブロックチェーンは多用途化され、それが強みでもあります。

課題は、Ethereum(15~30TPS)やSolana(3,000TPS)では現在の決済需要のピークに対応できないこと。AIエージェントが主体となればTPV(総決済額)は10倍・100倍にも拡大します。

「また新しいブロックチェーン」ではなく、この領域特化チェーンこそAIネイティブな決済マーケット構造の核となり得ます。

AIネイティブな金融インフラの目的は、単なる分散化やスピードではありません。将来需要に応える「十分高速で、十分分散された」仕組みを構築することにあります。これを完成とみなすのは誤りです。

Stablecoinへの注目度は極めて高く、AI同様に短期的にはバブル様相ですが、長期的には2~3年後のインフラ・パートナー情勢を見つめる必要があります。

- 預金のトークン化で「オフランプ」が不要に(オンチェーンで完結)

- Stablecoinは競争進化し、遅延やコストの短所解消へ

- 全てのネオバンクや金融機関が統合へ進み、Stablecoinの性能向上が必須に

- AI活用で決済能力は10~100倍必要となり、既存インフラでは対応不能

こうした世界のためには、新たなインフラ構築が不可欠です。

日常業務でStablecoinの活用を進めていない方

また、自社ロードマップへの明示的な実装を行っていない方

もしもStablecoinを依然として投機対象としてしか見ていないなら、貨幣のOSアップグレードを見逃しています。

ST.

開示:筆者はFortune記事で言及されたVC「Paradigm」のアドバイザーですが、本稿の見解は私個人によるものです。

注目Fintech企業4選 💸

- Lava Payments - AIツール用マネタイズ・プラットフォーム&ウォレット

Lavaは開発者向けに、どのAIモデルでも原価構造を明確化し、AIラッププラットフォームでの収益化を実現します。OpenAI、Anthropic、Eleven Labs、Groqなど複数のモデル提供者や推論プロバイダーに対応。複数ツールを一つの管理画面で扱い、10以上の個別サブスク登録が不要となるウォレットも提供します。

🧠 長期的には、ウォレット&メーターモデルが新時代の決済基盤となる可能性があります。複雑な課金問題だけでなく、AIラッパーツールの売上の裏に大規模コスト構造隠蔽という重大なユニットエコノミクス問題があります。ユーザー単一ウォレットによる統合管理は理想的な長期解決策です。RampやBrexであれば、この流れを主導し、開発者向け経費ウォレット分野で覇権を狙うでしょう。

- Tracelight - ファイナンス上級者向けExcel AIコパイロット

コホートMRR分析、数式エラー発見、ワンプロンプト書式設定、コマンドのワークフロー化など、Tracelightなら自然言語で実現可能です。

🧠 TracelightはMicrosoft CopilotのUX欠如を突いています。Googleも同様です。Microsoft Copilotオンリーの体験はストレスが大きく、ポテンシャルが活かされません。Tracelightの製品体験は、一度触れば有料でも使いたくなるはず。果たして独立ビジネスで成り立つのか、あるいは$MSFTや$GOOGによる将来的な買収ターゲットとなるのかが焦点です。

- Casap - イシュアー向けカード紛争AIコパイロット

Casapはカード紛争に特化した共同作業プラットフォームです。銀行やFintech顧客からの申立に対し、詳細なヒアリングと証拠提出を促し、真相解明の効率化を図ります。顧客誠実度・単なる偶発申立・加盟店とのダイレクト交渉適否も判別。申立受付時には、イシュアーの勝訴確率まで自動で算出します。

🧠 従来、誰もイノベーションしてこなかった地味な業務領域をAIで自動化。「フレンドリーフロード」問題(意図的な返金申請)が深刻な米国では、調査費用や加盟店の人件費負担も大きく、$400未満のチャージバックは加盟店も対応を放棄しがち。この分野はAPI型AIによる自動化が不可欠であり、すべての主要イシュアープロセッサが連携すべき領域です。

- Fiscal AI - AIネイティブBloomberg

Fiscalは、多様な市場データや長文コンテンツを集約・API化したデータ端末。例えばAWS売上に他社ハイパースケーラー比較を即時オーバーレイするなど、投資家体験を高度化。価格は月額24ドルから、エンタープライズ向けは199ドル。

🧠 データ網羅性ではBloombergに及ばないものの、低価格で特定カテゴリ投資家や企業向けにはサブ的利用を促進。携帯持込不可のトレーディングフロア等での即時ニュース配信など、Bloombergのコア強みに迫る可能性も潜んでいます。

👀 注目ポイント

Coindeskによれば、「同社はClass A株200万株を売出し、既存株主はさらに800万株を売却」。Circle株価は6%下落の154ドル。ピーク比50%安ながら、IPO比5倍超の水準。

🧠 投資家・経営陣には相応のリターン。800万株売却で約12.4億ドルの手取り。一部経営層も売却済みだが、社員・元社員は依然ロックアップ下。金利下げが恩恵となることを期待。

🧠 金利下げシナリオ:Circleは50bp・100bpの利下げで収益インパクトを試算。100bpだと年間売上6.18億ドル減(▲23%)、粗利益3.03億ドル減(▲30%)、マージン3.3%減。

🧠 USDC供給拡大(28億ドル増、現在の64億ドル比+44%)が中立維持のカギ。

🧠 こうした観点からも、Circleの製品拡張戦略は合理的。最大規模の「オンショア」規制事業者の地位、機関連携、マルチチェーン展開、USYC提供などが成長ドライバー。

🧠 本企業は何度も自己変革を実現しており、今後も大きな変化が期待できます。

👀 2. Nubank:顧客1.23億人、利益42%、売上40%成長。圧巻。

詳細データ:

- 顧客数1億2,270万人(純増+410万人)

- 売上37億ドル(前年比+40%)

- 純利益6.37億ドル(前年比+42%)

- アクティブ顧客あたり月収12.2ドル(前年比+18%)

- 顧客一人当たりコスト0.80ドル

- 月間活動率83.2%

このKPIはあらゆる金融機関が貼るべき指標。中国Webank(4億9,400万人)以外で実現困難な水準です。

ユニットエコノミクスも圧倒的:

- 一人当たりコスト0.80ドル

- 月間収入12.20ドル

- 収益倍率15倍 🤯

🧠 多くの銀行では3倍が限界。自社開発技術と無店舗化の威力です。

地域別:

- ブラジル:1億730万人(成人の60%)

- メキシコ:1,200万人(13%)

- コロンビア:340万人(10%)

🧠 新規市場の浸透は鈍化傾向。次の成長市場の規模感にも注目。

他製品展開:

- 投資口座3,620万(+70%)

- 暗号資産顧客660万(+41%)

- アクティブクレジット顧客5,500万

- 無担保ローン1,360万(+56%)

- 担保ローン680万(+158%)

🧠 既存顧客への暗号・投資・融資のクロスセルが顕著。BBVAやSantanderも暗号対応強化中。

今週の注目ツイート 🕊

今回はここまで 👋

もし本コンテンツを気に入った方は、ぜひフィンテック好きのご友人にもご紹介・購読をお願いします。

さらに知りたい方は、Tokenized ポッドキャストやニュースレターも併せてどうぞ。

(1) 本文中の内容・見解は著者個人のものであり、所属企業等の公式見解ではありません。

(2) *の付いた企業・資産は著者が私的・経済的利害を有するものです。記載内容は投資助言を構成せず、投資判断はご自身でお願いします。

(3) 記載企業は例示目的です。

(4) 本記事は厳格なファクトチェックを経ていません。ご自身の判断でご活用ください。

(5) 引用漏れがある場合は随時修正します。ご指摘は歓迎いたします。

免責事項:

- 本記事は[Simon Taylor]より転載。著作権は原著者[Simon Taylor]に帰属します。転載にご異議がある場合はGate Learnチームまでご連絡ください。速やかに対応します。

- 免責事項:本文の内容・見解は著者個人の意見であり、投資助言を構成しません。

- 本記事の翻訳はGate Learnチームが担当しています。無断転載・配布・盗用を禁じます。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

Cotiとは? COTIについて知っておくべきことすべて