2022年の仮想通貨冬の到来、重なり合った規制とCEXの雷雨により、仮想通貨市場の高いAPRはもはや存在せず、市場でまだ生き残っている投資家はリスクフリーのリターンを模索し始めています。マクロ経済環境の変化と米国債券利回りの上昇と同時に、現実世界の資産のトークン化 (Real World Asset Tokenization) が、現在の暗号化市場における重要な価値獲得チャネルとなっています。この記事は、現在の市場の原資産を保有する主要な RWA プロジェクト (Compound & Superstate、Franklin Templeton、MakerDAO、Ondo Finance、Matrixdock、Centrifuge) の実装経路を整理することにより、現在の RWA の物語の論理を明確にしようとします。# **TL;DR*** RWA の定義と絡まりすぎるとあまり意味がありません. トークンは価値の伝達者です. RWA の価値は、基礎となる資産のどのような種類の権利/価値がチェーンとその適用シナリオにもたらされるかによって決まります。*短期的には、RWAの背後にある原動力は、資産管理、投資の多様化、新しい資産クラスなど、暗号化された世界におけるDeFiプロトコルの一方的な要求によってもたらされます。* DeFi プロトコルは、RWA プロジェクトを使用して原資産の利息収益価値を取得します。その本質は、原資産の実質利回り (Real Yield) を持つ U ベースの資産クラスを確立することです。そのロジックは基本的に同じです。 LSD と同様に、ETH ベースの利子収益資産を確立します。* したがって、米国債のRWAが求められているが、米国債の利回りを達成するためのさまざまな経路に応じて、(1) 従来のコンプライアンスファンドに代表されるオフチェーンからオンチェーンへの経路と、(2) DeFiによるものに分けられる。プロトコル主導のパス オンチェーンからオフチェーンへのパスですが、規制遵守には依然として大きな障害があります。* RWA による有利子資産のチェーンへのマッピングは最初のステップにすぎず、将来的に DeFi の組み立て可能なレゴをどのように接続するかは検討する価値があり、RWA+DeFi の上限をさらに広げることが期待されます。* 長期的には、RWA は一方向だけではなく、将来的には双方向になるでしょう。一方で、RWA は現実世界の資産をチェーンに持ち込むことができ、他方では、TradFi は、また、DeFi の利点を活用して、その可能性をさらに解放します。* 将来の探求の焦点: 投資家が現実世界の RWA 資産によってもたらされるベータ収入を享受できるだけでなく、暗号化された市場のアルファ収入も享受できることをどのように実現するか。(ソース:# **1. RWA のこのラウンドの物語の幾何学**現在の1兆ドルの仮想通貨市場では、投資家は主にオンチェーン活動(取引、融資、質権、デリバティブなど)に基づいて収入を得ており、市場全体には実質利回り(実質利回り)の安定した源泉が不足しています。イーサリアムが POS に転換されて以来、ETH ベースのリキッド ステーキング (LSD) は暗号化市場固有の実質利回り (Real Yield) の源泉と見なすことができますが、現在暗号化市場全体に占める割合は小さいです。既存市場のボトルネックを真に打破するには、外部からの強力なサポートが必要です。したがって、実質利回りの新しいソース (Real Yield) が現実になりつつあります。オフチェーンに存在する現実世界の資産 (Real World Assets、RWA) が、トークン化 (Tokenization) を通じてチェーンに導入され、資産として使用できるようになります。暗号化市場における U 標準資産の重要な実質収入源。RWA のオンチェーン参入が仮想通貨市場に及ぼす潜在的な影響は、ほぼ変革的なものになります。 RWA は、従来の資産に裏付けられた持続可能で豊富な実質収益率を暗号化市場に提供できます。さらに、RWA は分散型金融システムと DeFi の従来の金融システムの橋渡しができます。これは、RWA が暗号化市場に増分資金を導入することに加えて、従来の金融市場で膨大な流動性と広範な市場を獲得できることを意味します。価値の捕捉。BCGとADDXの調査によると、非流動性資産の世界的なトークン化は16兆米ドルの市場規模を生み出すだろう(これは2030年には世界のGDPの10%近くになる)。シティグループのRWA調査レポート「マネー、トークン、ゲーム」でも、2023年までに10兆ドルの市場がトークン化されると予測している。(出典: 新しい BCG レポート: 資産のトークン化は 2030 年までに 50 倍に成長し、16 兆米ドルの機会に成長すると予測されています)## **1.1 RWA とは**RWA の正式名称は、Real World Assets Tokenization (Real World Assets Tokenization) で、有形または無形の資産 (所有権、利益を受ける権利、使用する権利など) の株式の価値を価値に変換するプロセスです。デジタルトークン。これにより、中央の仲介者なしで資産の保管と転送が可能になり、価値はブロックチェーンにマッピングされてトランザクションの循環が実現します。RWA は、商業用不動産、債券、自動車、およびトークン化可能な価値の蓄積のあるほぼあらゆる資産など、さまざまな種類の従来の資産 (有形および無形の両方) を表すことができます。ブロックチェーン技術の初期の頃から、市場関係者は RWA をオンチェーンに導入することを検討してきました。ゴールドマン・サックス、ハミルトン・レーン、シーメンス、KKRなどの伝統的なTradFi機関はすべて、現実世界の資産をチェーンに載せようと懸命に取り組んでいる。さらに、MakerDAO や Aave などのネイティブ暗号化 DeFi プロトコルも、RWA を積極的に採用するための調整を行っています。2018 年の ICO/STO (セキュリティ トークン オファリング) の単調なトークンファイナンスの物語と比較して、今日の RWA の物語はより広範囲をカバーしています。従来の金融における主要市場に限定されず、価値によってマークできるほぼすべての資産はトークン化できます。さらに、2018 年には存在しなかった DeFi プロトコルや多くのインフラストラクチャも、今日の RWA の上限を無限に広げる可能性があります。## **1.2 RWA の原動力**現在、現実世界の資産を暗号化された世界に持ち込む主な原動力は、現実世界の資産 (特に米国債券) がマクロの観点から暗号化市場に安定したリスクのない収益を提供できることです。したがって、成熟したRWAプロジェクトの現在の実装パスのほとんどは、次のような現実世界の資産に対するDeFiプロトコルの一方的な要求に基づいています。* 資産管理の需要: オリジナルチェーンの収益は主に、質権、取引、融資活動から得られます。しかし、仮想通貨の冬という状況下では、オンチェーン活動の停滞がオンチェーン利回りの低下に直接つながっています。現在の米国債券の利回りの高さを背景に、古い DeFi プロトコルは徐々に米国債券 RWA を導入し始めました。たとえば、MakerDAOは、国庫内のステーブルコイン資産(無利回りまたは低利回り)を段階的に米国債RWAの利付き資産(リスクフリー利回り4%~5%)に転換するという最近の提案を採用した。これにより、安定した収入を得ながら、金庫資産の安全性を確保できます。* ポートフォリオの多様化: 極端な市場状況では、暗号化されたネイティブ資産の高いボラティリティと高い相関により、資産の不一致や流動化が起こりやすくなりますが、チェーン上の暗号化されたネイティブ資産との相関が低く安定した RWA 資産の導入により、このような問題を効果的に軽減します。投資家は多様化して、より堅牢で効率的なポートフォリオを構築できます。* 新しい資産クラスの導入: RWA に基づいて DeFi Lego を移植することで、RWA 資産の可能性をさらに解放できます。たとえば、Flux Finance は Ondo Finance の OUSG にローンを提供し、Curve は MatrixDock の STBT の取引を許可し、Pendle は利息が発生する資産の AMM トランザクション プールを提供します。短期的には、この需要の実現は、暗号化市場への一方的な突進のみに基づいていますが、現実の世界では、伝統的な金融機関は暗号化市場に参入する意欲はあまりなく、一部は暫定的なものに過ぎません。長期的には、RWA は、TradFi に対する DeFi に対する現在の一方的な要求のように、一方的なものであってはなりません。一方で、現実世界の資産をチェーンに持ち込むことができる一方で、現実世界でもさまざまなテクノロジーやブロックチェーンの利点を利用して可能性をさらに解放することができ、未来は双方向のラッシュとなるでしょう。## **1.3 RWA の原資産の価値を把握する方法**RWA の原資産に応じて、分類は異なる場合があります。**短期的には、RWAを「有利子RWA」と「無有利子RWA」に細分化します。なぜなら、現在市場に出ているほとんどの RWA プロジェクトは、米国債券、国債、社債、REIT などの収益資産の利回りなど、原資産の収益価値** を取得することに重点を置いていると考えているからです。**有利子RWAの本質は、原資産の実質利回り(実質利回り)を備えたUベースのRWA資産クラスを確立することであり、これはLSDによるETHベースの有利子資産の確立と論理的に一致しています。 RWA資産の収益率は大きくありませんが、DeFi Legoでさらに組み合わせることができます。 **利子付きの RWA よりも、金、原油、収集品、美術品自体の価値、南米プレーヤーの RWA 価値など、原資産そのものの商品価値を把握するのに適しています。# **2 番目、RWA アセットのオンチェーン パス**Binance Research の調査レポートによると、RWA の実装プロセスは、(1) オフチェーン パッケージング、(2) 情報ブリッジング、(3) RWA プロトコルの需要と供給の 3 つの段階に分かれています。## **2.1 オフチェーンの正規化**現実世界の資産を DeFi に導入するには、資産の価値、資産の所有権、資産の権利と利益の法的保護を明確にするために、まず資産をオフチェーンでパッケージ化してデジタル化、金融化、準拠させる必要があります。このステップでは、それを明確にする必要があります: (1) 経済的価値の表現: 資産の経済的価値は、伝統的な金融市場における資産の公正市場価値、最近のパフォーマンスデータ、物理的状態、またはその他の手段によって表現できます。経済的価値を表す指標。 (2) 権利の所有権と正当性: 資産の所有権は、証書、抵当権、手形、またはその他の形式によって確立できます。 (3) 法的裏付け: 資産の所有権や資本に影響を与える変更を伴う場合には、明確な解決プロセスが存在する必要があり、これには通常、資産の清算、紛争解決、執行のための特定の法的手続きが含まれます。## **2.2 情報ブリッジング**次に、資産の経済的価値や所有権、権利利益に関する情報がデジタル化されてチェーンに取り込まれ、ブロックチェーンの分散台帳に保存されます。このステップでは、次のことが行われます。 (1) トークン化: オフチェーン段階でパッケージ化された情報はデジタル化された後、チェーンにアップロードされ、デジタル トークン内のメタデータによって表されます。これらのメタデータはブロックチェーンを通じてアクセスでき、資産の経済的価値、所有権、権利は完全にオープンかつ透明です。異なる資産クラスは、異なる DeFi プロトコル標準に対応できます。 (2) 規制技術/証券化 (規制技術/証券化): 規制される必要がある、または有価証券と見なされる必要がある資産については、合法かつ準拠した方法で DeFi に資産を含めることができます。これらの規制には、セキュリティ トークンの発行ライセンス、KYC/AML/CTF、上場取引所のコンプライアンス要件などが含まれますが、これらに限定されません。 (3)Oracle(オラクル):RWAの場合、株式RWAなどの資産価値を正確に記述するために現実世界の外部データを参照するには、株式などのパフォーマンスデータにアクセスする必要があります。ただし、ブロックチェーンは外部データをブロックチェーンに直接一元化することができないため、チェーン上の資産価値などのデータをDeFiプロトコルに提供するには、チェーンリンクなどのチェーン上のデータと現実世界の情報を接続する必要があります。## **2.3 RWA プロトコルの需要と供給**RWA に焦点を当てた DeFi プロトコルは、現実世界の資産をトークン化するプロセス全体を推進します。供給側では、DeFi プロトコルが RWA の形成を監督します。需要面では、DeFiプロトコルが投資家のRWAに対する需要に貢献しています。このように、RWA に特化したほとんどの DeFi プロトコルは、RWA 形成の開始点として、また RWA の最終製品の市場として機能します。## **2.4 RWA の具体的な実装パス**(ソース:RWA資産オンチェーンの具体的な実装経路では、資産証券化と同様のアイデアを採用することができ、制御、管理、リスクの役割を果たす特別目的事業体(SPV)を設置することで原資産をサポートできます。分離。同時に、BCGとADDXの調査報告書は、RWA資産イニシエーターの観点から、さまざまなエコロジー参加者(アセットイニシエーター、発行プラットフォーム、資産保管、資金決済など)に向けたロードマップも提供しています。# **第三に、現在の米国債務 RWA の実現経路**私たちは、RWAがチェーンの下で現実世界の資産をトークン化するものであることを明らかにしました。そのため、資産の権利と資産価値が現実世界と暗号化された世界の間でどのように変換されるか、つまりどのように変換されるかを明確にすることが非常に重要です。 RWA を現実世界の資産の法的表現として解釈する方法、RWA を現実世界の資産の法的表現として解釈する方法、または現実世界の資産がチェーンにどのようにマッピングされるか。最も成熟した RWA プロジェクトである米国債を整理することで、(1) 従来のコンプライアンス基金に代表されるオフチェーンからオンチェーンへのパス、(2) DeFi プロトコルが支配するオンチェーンからオフチェーンへのパスの 2 つのパスが見つかりました。 。 RWA の現在の主な推進力は暗号化された世界から来ているため、RWA プロジェクトにおける DeFi プロトコルの探求はより成熟しています。現時点では、ライセンスフリー契約である T プロトコルを除いて、残りのプロジェクトはコンプライアンス上の理由から厳格な KYC/AML 検証手順を設定しており、米国債券 RWA プロジェクトのほとんどは転送トランザクション機能をサポートしていません。 、使用シナリオは非常に限定されているため、さらに調査して発掘する必要があります。## **3.1 従来の金融のオフチェーンからオンチェーンへ**### **3.1.1 Compound の新会社 Superstate の創設者**(ソース:Compound の創設者である Robert Leshner 氏は、現在注目を集めている RWA の物語を目指し、2023 年 6 月 28 日、規制対象の金融商品を従来の金融市場からチェーンに導入することに専念する新会社 Superstate の設立を発表しました。スーパーステートの米国証券取引委員会(SEC)への提出書類によると、スーパーステートは補助簿記ツールとしてイーサリアムを使用し、米国債や政府機関証券などを含む短期国債に投資するファンドを創設する予定だという。しかし、この文書は、ファンドが暗号通貨などのブロックチェーン技術に依存する資産に直接的または間接的に投資しないことを明確にしています(ファンドは、暗号通貨などのブロックチェーン技術に依存する資産に直接的または間接的に投資しません)。つまり、スーパーステートは、米国短期国債に投資するためのオフチェーンのSEC準拠ファンドを設立し、チェーン(イーサリアム)を通じてファンドの取引と記録を処理し、ファンドの所有権シェアを追跡することになる。スーパーステートは、投資家はホワイトリストに登録される必要があり、UniswapやCompoundなどのスマートコントラクトはホワイトリストに登録しないため、そのようなDeFiアプリケーションは使用できないと述べました。ブロックワークスの声明の中で、スーパーステートは「私たちは、投資家がステーブルコインや他の暗号資産を保有するのと同じように、この投資信託の所有権の記録を取得できるようにするSEC準拠の投資商品を開発中です。」と述べた。### **3.1.2 Franklin OnChain 米国政府資金基金**(出典: rwa.xyz & Stellar エキスパート)スーパーステートの前に、フランクリン・テンプルトンが2021年にフランクリン・オンチェーン米国政府マネー・ファンド(FOBXX)を立ち上げたことがわかりました。これは米国初のSEC承認ファンドであり、ブロックチェーン(ステラ)テクノロジーを使用してトランザクションを処理し、所有権ファンドを記録します。現時点で、同社の運用資産(AUM)は290億米ドルを超え、投資家は年率4.88%のリターンを享受できる。ファンドの1株は1つのBENJIトークンで表されますが、現時点ではBENJIトークンとチェーン上のDeFiプロトコルアプリケーションの間に相互作用はありません。投資家がホワイトリストに登録するには、フランクリン・テンプルトンのアプリまたはウェブサイトを通じてコンプライアンス検証を行う必要があります。### **3.1.3 ハミルトン レーンのプライベート エクイティ ファンドのトークン化**ハミルトン レーンは、8,239 億ドルの資産を管理する世界有数の投資会社です。同社は、Polygon ネットワーク上の 3 つのファンドの株式の一部をトークン化し、取引プラットフォーム Securitize で投資家に利用できるようにしました。 Securitizeとの協力を通じて、ファンドの株式の一部はプラットフォーム上にフィーダーファンドを形成し、Securitize Capitalによって管理される。SecuritizeのCEOは、「ハミルトン・レーンは最もパフォーマンスの高いプライベート・マーケット商品をいくつか提供しているが、歴史的には機関投資家に限定されていた。トークン化により、個人投資家がプライベート・エクイティに初めてデジタルで参加し、価値を投資し、共同創造できるようになるだろう。」と述べた。個人投資家の観点から見ると、トークン化されたファンドはトップのプライベート・エクイティ・ファンドに参加するための「同等の」方法を提供し、最低投資基準額は平均500万米ドルからわずか2万米ドルに大幅に引き下げられましたが、個人投資家は依然として以下のことを行う必要があります。 Securitizeプラットフォーム上で適格投資家の検証に合格するには、依然として一定の基準が存在します。プライベート・エクイティ・ファンドの観点から見ると、トークン化されたファンドがリアルタイムの流動性を提供でき(従来のプライベート・エクイティ・ファンドの7〜10年のロックアップ期間と比較して)、LPの多様化と資本展開を達成できることは自明のことです。柔軟性。### **3.1.4 概要**オフチェーンからオンチェーンへの道は、むしろコンプライアンスに基づいた従来の金融の革新的な探求です。伝統的な金融の強力な監督を考慮すると、現在の模索はブロックチェーン技術を伝統的な金融商品自体に適用することだけですが、相互作用のためにDeFiに直接アクセスするのではなく、その会計方法としてブロックチェーンを使用することで外部拡張を実現します。ただし、この投資信託の所有権の記録 (この投資信託の所有権の記録) は基本的にトークンと同じです。この投資信託の所有権の記録と安定通貨の違いを想像してみてください。Compoundの創設者であるRobert Leshner氏が、より暗号ネイティブ/DeFiの観点からRWAのオフチェーンからオンチェーンへのパスにさらなる価値の探索を提供することを期待しています。## **3.2 暗号化金融のオンチェーンからオフチェーンへ**### **3.2.1 Makerdao の Monetalis Trust 法的構造**MakerDAO は、イーサリアム上で実行される Maker プロトコルを管理するために設計された分散型自律組織 (DAO) です。この協定は、初の分散型基本安定通貨DAI(イーサリアム上のドルとして単純に理解できます)と一連のデリバティブ金融システムを提供します。 2017年の設立以来、DAIは常に米ドルに固定されています。暗号通貨市場のボラティリティが高いため、単一の担保資産に依存すると大規模な清算につながる可能性があります。したがって、MakerDAO は担保を多様化する方法を積極的に模索しており、RWA はその重要な部分を占めています。長年の試みの後、MakerDAO は 2 つの成熟した RWA パスを実現しました: (1) DAO + 信託の形式での資産の直接購入と保持 (MIP65 提案); (2) トークン化された RWA 資産の直接購入 (分散型融資プラットフォーム Centrifuge 経由) 、現在保有しているNew Silver(不動産ローン)やBlockTower(仕組みクレジット)などのValutを含みます。MakerBurn.com によると、現在 MakerDAO では 11 件の RWA 関連プロジェクトが担保として使用されており、合計 TVL は 27 億ドルです。(ソース:MIP65: Monetalis Clydesdale: Liquid Bond Strategy & Ution 提案を見てみましょう。この提案は、2022年1月にMonetalisの創設者であるAllan Pedersenによって提案されました。この提案は、MakerDAO保管庫にあるステーブルコイン資産の一部を、Monetalisが管理する信託を通じて現実世界の高流動性で低リスクの債券資産に投資することを目的としています。この提案は MakerDAO コミュニティによって投票され、当初の債務上限は 5 億ドルで 2022 年 10 月に実施される予定です。 2023年5月、その後の提案により、上限は12億5,000万ドルに引き上げられた。MIP65の提案によると、MakerDAOは、全体的な法的構造の設計とMakerDAOへの定期的な報告を担当するプロジェクトの執行者としてMonetalisを委託することに投票した。マネタリスは、オンチェーンガバナンス(MakerDAO)、オフチェーンガバナンス(信託会社の認可決議)、およびオフチェーン実行(オフチェーントランザクション)を接続するために、イギリス領バージン諸島(BVI)に基づいて一連の信託法的枠組み取り決めを設計しました。 )団結。第一に、MakerDAO と Monetalis は、トランザクション管理者がすべてのトランザクションをレビューし、トランザクションの実行が MakerDAO の提案と一致していることを確認する権限を与えます; 第二に、MakerDAO のオンチェーン提案は、オフチェーンエンティティが決定を下すための前提条件として使用されます。 MakerDAOの決議と関係のないあらゆる決定これに関連する事項はオフチェーンエンティティの認可の範囲から除外され、最終的にはBVI法の柔軟性に従って、オンチェーンガバナンスとオフチェーンの統一ガバナンスと執行は一定程度確保される。複雑な法的取り決めと信託認可を経て、MakerDAO と Monetalis の間の取り決めは次のようになります。(出典: DigiFT Research、MakerDAO MIP65)オンチェーン・ガバナンスとオフチェーン・ガバナンスの一元化、MakerDAOとMonetalisの実行を整理した上で、BVIに設立された信託会社James Assets (PTC) Limitedが米国債券ETFの外部調達を実施します。これには、ブラックロックの iシェアーズ US ドル国債 0~1 年 UCITS ETF および iシェアーズ US ドル国債 1~3 年 UCITS ETF が含まれます。具体的なプロセスは次のとおりです。(出典: MakerDAO MIP65)全体のプロセスでは、MakerDAOおよびMonetalisの外部主体としてJames Assets (PTC) Limitedがオンチェーン認可とオフチェーン認可の取得を前提に各トランザクションを処理します。このうち、Coinbaseは法定通貨の入出金の交換代理店として機能し、Sygnum Bankは信託資産の取引と保管を提供し、信託運営費用のために別の口座を開設します(初期費用は95万米ドルに達します)。### **3.2.2 Centrifuge の SPV トークン化パス**Centrifuge は、現実世界の資産を暗号化された世界に導入し、トークン化、断片化、構造化を通じてより多くの投資機会と流動性を提供することに注力している分散型融資プラットフォームです。 Centrifuge は、RWA 分野に足を踏み入れた最も初期の DeFi プロトコルの 1 つであり、MakerDAO や Aave などの主要な DeFi プロトコルを支える技術プロバイダーでもあります。 rwa.xyz のデータによると、Centrifuge は現在 RWA 分野において比較的包括的なプロジェクトであり、独自の Centrifuge Chain と主要製品である Tinlake プロトコルを持っています。Centrifuge の RWA の実装パスは、大まかに次のように要約できます: (1) 借り手は、アセット プロモーター (引受) を通じてオフチェーン資産を NFT にトークン化し、それらを Centrifuge のスマート コントラクト資産プールにロックします。借り手が集まって資産プールを形成し、流動性プロバイダーが個人ではなくこの資産プールに資金を提供します (3) 構造化された方法で、資産プールはプライマリー (ジュニア) とシニア トランシェ (ジュニアに相当) に分割されます。それぞれ異なるERC20トークン)、ジュニア・トランシェの投資家はより多くの利益を得て、より多くのリスクを負いますが、シニア・トランシェの投資家はより多くの利益を得て、より多くのリスクを負います。これは、異なるリスク選好を持つ人々のニーズを満たすことができます。米国における資産証券化の法的構造 (米国証券法の Reg D に基づく 506 (b)(c)) に従って、Centrifuge はコンプライアンスに準拠して多大な取り組みを行っており、常に改善を続けています。たとえば、Centrifuge と Securitize は、投資家が KYC/AML などのコンプライアンス検証を完了できるよう協力します。Centrifuge の各資産プロモーターは、ファンド プールに対応する独立した法人、つまり特別目的事業体 (SPV) を設立する必要があり、SPV は資金プールの役割を果たします。破産隔離の役割。これらの資産は法的にはSPVに売却されており、たとえ資産プロモーターが破産してもSPVが保有する資産には影響せず、投資家の利益は保護され、投資家はSPVと当該資産に応じた投資契約を締結することになる。投資構成、リスク、条件などを確認した後、DAIを使用して異なるトレンチに対応するDROPトークンまたはTINトークンを購入します。(ソース:MakerDAO と New Silver は、2021 年 2 月に Centrifuge で最初の RWA002 Vault をリリースしました。それ以来、比較的大規模な BlockTower S4 (RWA013-A) および BlockTower S3 (RWA012-A) は、前述の RWA 実現パスに基づいており、BlockTower S4 の主な原資産は主に消費者ローン ABS 商品です。その後、MIP6 提案により、Centrifuge の RWA の実装パスが改善され、トラスティ (Trustee) とセーフ (LockBox) の概念が導入されました。MakerDAO は、この取引構造が資産プール取引を規制し、投資家と DAO の利益をより良く保護できると考えています。最も注目すべき変更点は次の 2 つです。1. 資産発行者は、DAO および投資家に代わって第三者を受託者として委託し、DAO の利益を保護し、資産の独立性を確保します。極端な債務不履行の場合には、受託者は資産を処分して分配し、発行者または清算人の管理下から外れるようにすることもできます。2. 金庫 (LockBox) の概念を導入しました。金庫とは、資産発行者と SPV の管理外に資産を保管する分離された口座を意味します。この構造は、SPV 資産が資産発行者によって管理されなくなり、受託者によって管理されることを意味します。受託者の役割は、分離されたアカウントで支払いを受け取って処理し、正しい当事者 (MakerDAO など) が支払いを受け取ることを保証することです。これは、資産発行者が借り手からMakerDAOの準備金への資金の流れを制御しなくなり、発行者の資金が紛失したり悪用されたりするリスクが軽減されることを意味します。(ソース:前述の改良された RWA 実装パスでは、まず原資産が SPV に売却され、SPV が受託者と原資産を質権することで受託者と合意に達し、その後 SPV が DROP トークンと TIN トークンを MakerDAO に発行します。ティンレイク合意に従って。原資産でキャッシュフローの支払いが発生した場合、契約に従って、支払いはSPVやMakerDAOから独立したLockBoxという名前の隔離されたアカウントに直接支払われます。 LockBox が支払いを受け取ると、委託された当事者は、DROP と TIN を MakerDAO に支払うように LockBox に指示を開始し、LockBox は Tinlake プロトコルを通じて支払いを完了します。すべてのキャッシュ フローは LockBox および Tinlake プロトコルを通じて処理されるため、MakerDAO と SPV は DAI または USD のキャッシュ フローに触れる機会がないことを指摘しておく必要があります。 MakerDAO と SPV の唯一の役割は、サブスクリプション契約に署名し、トークン所有者として意思決定を行うことです。この構造により、投資家と資産発行者を潜在的な訴訟請求からより適切に保護し、規制当局やカストディアン銀行などの第三者サービスプロバイダーとの協議に一貫性のある一貫した解決策を提供します。この構造は業界で広く認識され、多くの伝統的な金融業界関係者に受け入れられるようになりました。この構造を利用することで、従来の金融業界関係者をDeFiに参入させることが容易になり、Makerが利用できる現実世界の資産の種類と量が拡大し、DAIのボラティリティが低減されるはずだ。### **3.2.3 Ondo Finance の免除パスと Flux Finance (DeFi 融資契約)**(ソース:Ondo Finance は 2023 年 1 月にトークン化ファンドを立ち上げ、チェーン上のプロ投資家に機関レベルの投資機会とサービスを提供することに尽力しており、リスクフリー/低リスク金利のファンド商品をチェーンにもたらし、保有者がオンチェーンで国債と米国債に投資します。同時に、Ondo Finance はバックエンドで DeFi プロトコル Flux Finance と連携し、OUSG トークン所有者にオンチェーンのステーブルコイン貸付サービスを提供します。DeFiLlamaのデータによると、8月1日現在、Ondo FinanceのTVLは1億6,200万米ドル、その融資契約であるFlux FinanceのTVLは4,278万米ドルに達し、借入額は2,802億米ドルに達している。Ondo Finance は現在、(1) 米国マネー マーケット ファンド (OMMF)、(2) 米国財務省債 (OUSG)、(3) 短期債 (OSTB)、(4) 高利回り債の 4 つのトークン化ファンド商品を発売しています。オヒグ)。このうち、最も多くの投資家が参加しているファンドはOUSGであり、同ファンドが保有する原資産はブラックロックiシェアーズ短期涙債ETFである。 OUSGはUSDの安定通貨を固定しており、OUSGファンドへの投資によって得られるOUSGトークンは、短期の米国国債によって担保されており、OUSGトークン保有者は、Ondo Financeが開発した分散型融資契約であるFlux Financeを通じてOUSGを抵当に入れ、借入することもできます。 USDCとDAIはステーブルコインを待ちます。(ソース:規制遵守を考慮して、Ondo Finance は投資家に対して厳格なホワイトリスト システムを採用し、適格な購入者のみに投資を受け付けます。 SEC は、適格購入者を、少なくとも 500 万ドルを投資する個人または団体と定義しています。ファンドに適格な買い手しかいない場合、1940 年投資会社法から免除されるため、米国 SEC に投資会社として登録する必要がありません。投資家は、購読書類に署名する前に、まず Ondo Finance の公式 KYC および AML 検証プロセスに合格する必要があり、要件を満たす投資家は、安定通貨を Ondo Finance の OUSG ファンドに投資し、Coinbase を通じて法定通貨の入出金を行うことができます。 Trader Clear Street が保管し、準拠したブローカーを通じて米国財務省 ETF の取引を実行します。適格購入者(Qualified Purchaser)と適格投資家(Accredited Investor)の概念は異なることに注意してください。適格投資家(Accredited Investor)は、年収が20万米ドルを超えるか、主な住居以外の純資産が20万ドルを超える場合に限ります。 100万米ドル。### **3.2.4 Matrixdock および T プロトコル (許可なくチェーン上の米国債務)**Matricdock は、シンガポールに拠点を置く資産管理会社 Matrixport によって開始されたオンチェーン債券プラットフォームであり、短期財務省短期証券トークン (STBT) は、Matrixdock によって開始された米国財務省ベースの商品です。 KYC に合格した資格のある投資家のみが Matrixdock の製品に投資できます。投資家はステーブルコインを預け、ホワイトリストのアドレスを通じて STBT を鋳造します。STBT の原資産は 6 か月の米国国債と米国国債を担保とする逆現先契約であり、STBT は間でのみ転送することもできます。 Curve プールを含む、ホワイトリストに登録されたユーザー。(ソース:STBTの実装経路は以下の通り: (1) 投資家はステーブルコインをSTBT発行者に預け、STBT発行者はスマートコントラクトを通じて対応するSTBTを鋳造する; (2) STBT発行者はCircleを通じてステーブルコインを法定通貨に交換する; (3) 法定通貨は適格な第三者に委託されており、適格な第三者エスクローは、伝統的な金融機関の米国債券取引口座を通じて6か月以内に満期の短期債券を購入するか、FRBの翌日物リバース買戻し市場に預けます。STBT の発行者は、Matrixport が設立した SPV であり、SPV は保有する米国債券と現金資産を STBT 保有者に担保しており、STBT 保有者は事業体の資産プールを最優先で返済します。(ソース:T プロトコルは 2023 年 3 月に開始され、その TBT トークンの原資産は MatrixDock の STBT です。 Tプロトコルは、トークンのカプセル化によりSTBTのホワイトリスト制限を取り除き、パーミッションレス(許可不要)の米国債トークン化商品を実現しており、TBTはリベースメカニズムを利用して価格を1ドルに固定し、Curveで取引できる。TBTは、投資家の安定通貨資産を蓄積することでSTBTホワイトリストの要件を満たし、それによってパートナーであるMatrixDockからSTBTを購入します。 TBTは、間接的な方法で米国債券RWA資産の許可不要化を実現します。### **3.2.5 概要**MakerDAOの場合、資産管理を目的として、トレジャリー内のステーブルコイン資産の一部をRWA資産に変換する必要があります。実現経路の観点から見ると、Monetalis信託の法的構造経路に基づく大規模な米国国債の購入と比較して、MakerDAOがCentrifugeから現在採用しているRWA資産プールの規模は比較的小さく、最大のBlockTower S4は数百に達したばかりである。全体としては数百万ドル。 Centrifuge の RWA ソリューションの利点は、プロセスがシンプルで、MakerDAO 自体が複雑な法的構造を構築する必要がないことです。Matrixdock の RWA の実装パスは基本的に Ondo Finance の実装パスと同じであり、コンプライアンス要件により厳格なホワイトリスト システムが必要です。ホワイトリストシステムの敷居が高いことを考慮すると、Ondo FinanceはオンチェーンでRWAを実現した後、Flux FinanceのDeFi融資契約とリンクすることでOUSG融資を実現でき、それによって流動性が向上し、MatrixdockはTプロトコル契約ライセンスを通じて米国債務RWAを実現できる-自由な循環。# **4. RWA と DeFi Lego の衝突**U ベースの RWA 利得資産の後続のアプリケーション ロジックは、ETH ベースの LSD 利得資産の DeFi アプリケーション ロジックと一致すると考えています。 RWAは有利子資産をチェーンにマッピングするのは最初のステップ(米ドルのステーク)にすぎないが、DeFiとどのように組み合わせるか、DeFiレゴをどのように接ぎ木するかは非常に興味深いものになるだろう。上記のケースでは、Ondo Finance と Flux Finance、MatrixDock と T プロトコル、および Curve の組み合わせも見られました。以下に、TRON エコロジー - stUSDT の「Web3 Yu'e Bao」製品をリストし、有利子資産をチェーンに導入するための RWA のアプリケーションをさらに理解してから、LSD トラックに基づくペンドル プロジェクトを参照して、さらに詳しく説明します。 RWA+DeFi の可能な応用シナリオを類推します。## **4.1 stUSDT —— Web3 余額宝**2023 年 7 月 3 日、TRON エコシステムは RWA の安定した誓約製品 stUSDT を正式に開始し、これを「Web3 バージョンの余額宝」と位置づけ、ユーザーが USDT を誓約して現実世界の RWA 特典を獲得できるようにし、誓約証明書 stUSDT もa TRONエコロジーDeFiレゴの世界で構築された重要な構成要素。具体的には、ユーザーが USDT を誓約すると、USDT は質権証明書 stUSDT を 1:1 で鋳造できます。stUSDT は現実世界の資産 (国債など) を固定し、stUSDT-RWA スマート コントラクトは、リベースメカニズム。 stUSDTの設計はLido stETHの設計思想を参照しているため、stUSDTはパッケージ化されたTRC-20トークンでもあり、TRONエコシステムにおけるstUSDTの構成可能性をさらに強化し、DeFi Legoを移植し、資産の無限の可能性を解放します。 。Foresight Newsとの独占インタビューでジャスティン・サン氏は、「stUSDTは非常に構成可能であり、さまざまなDeFi融資、収入、契約、その他の契約の中に存在することができ、ユーザーが取引するためにオンライン取引所に上場することもできる。stUSDTは」(ソース:## **4.2 ペンドル —— 金利収益資産に基づく金利スワップ契約**(ソース:Pendle は利息資産をベースとした金利デリバティブ契約であり、Pendle を通じてユーザーは自身のリスク選好に応じて元本と金利に基づいたさまざまな収益管理戦略を実行できます。イーサリアムが POS に転換されて以来、ETH リキッド ステーキング (LSD) トラックの人気により、ペンドルの TVL は 1 億 4,500 万ドルの水準に達しました。まず第一に、Pendleは「Yield-Bearing Token」(Yield-Bearing Token、SY)を定義しています。これは一般に、収入を生み出すことができるあらゆるトークンを指します。たとえば、LidoにETHをステーキングすることで得たstETHなどです。次に、Pendle は利子取得トークン (SY) を「プリンシパル トークン」 (PT) と「利回りトークン」(YT) の 2 つの部分、つまり P (PT)+P (YT) =P(SY) に分割します。 PT は原利収益資産の元本部分を表し、ユーザーに満期日前に元本を償還する権利を与えます。YT は原利収益資産によって生み出される収入を表し、ユーザーに満期前に収入を得る権利を与えます。日付。(ソース:それ以来、Pendle AMM (Automatic Market Maker) が登場し、プリンシパル トークン (PT) / イールド トークン (YT) のトランザクション ペアがペンドルの流動性プールに設定されました。ユーザーは、定数式 X\*Y=K を使用して、強気市場での利回りエクスポージャーの増加や弱気市場での利回りの低下のヘッジなど、市場状況に応じた取引戦略を立てることができます。金利デリバティブプロトコルとして、ペンドルはTradFi金利デリバティブ市場(400兆ドル以上相当)をDeFiにもたらし、誰もがアクセスできるようにします。 DeFiに金利デリバティブ市場を創設することで、ペンドルは金利の可能性を最大限に引き出し、ユーザーが次のような先進的なインカム戦略を実行できるようにします:(1)債券(stETHを通じて債券を獲得)、(2)ロングイールド(購入を通じて) stETH 利回りの上昇に賭けるより多くの利回り); (3) 追加のリスクなしでより多くの利回りを獲得します (流動性を提供するために stETH を使用します)。# **5、最後に記載**RWA の定義にあまりにも複雑な意味はありません. トークンは価値の伝達者です. RWA の価値は、基礎となる資産のどのような種類の権利/価値がチェーンとその適用シナリオにもたらされるかによって決まります。短期的には、RWA の背後にある原動力は、資産管理、投資の多様化、新しい資産クラスなど、暗号化された世界における DeFi プロトコルの一方的な要求から来ており、DeFi プロトコルは RWA プロジェクトを利用して有利子価値を獲得しています。原資産の実質利回り(Real Yield)を持つ U ベースの資産クラスを設定するもので、LSD が ETH ベースの利付資産を設定するロジックと基本的に同じです。米国債利回りを達成するためのさまざまな経路に応じて、(1) 従来のコンプライアンスファンドに代表されるオフチェーンからオンチェーンへの経路と、(2) オンチェーンへの経路に分けられます。 DeFi プロトコルが主流のチェーン パス - チェーンからオフチェーンへのパスですが、規制遵守には依然として大きな障害が存在します。RWA が有利子資産をチェーン上にマッピングすることは最初のステップにすぎません (TRON エコロジーの「Web3 Yu'e Bao」製品 - stUSDT など)。将来的に DeFi の構成可能性をレゴにどのように移植するかは、検討する価値があります。これは、LSD-Fiトラックのペンドル金利スワッププロジェクトやLSDベースのステーブルコインプロジェクトと比較することができます。長期的には、RWA は、TradFi に対する DeFi に対する現在の一方的な要求のように、一方的なものであってはなりません。一方で、TradFi は現実世界の資産をチェーンに持ち込むことができ、他方では、TradFi は DeFi の利点を利用してその可能性をさらに解放することもできます。

RWA の現在の実装パスを分解し、将来の RWA-Fi の開発ロジックを探る

2022年の仮想通貨冬の到来、重なり合った規制とCEXの雷雨により、仮想通貨市場の高いAPRはもはや存在せず、市場でまだ生き残っている投資家はリスクフリーのリターンを模索し始めています。マクロ経済環境の変化と米国債券利回りの上昇と同時に、現実世界の資産のトークン化 (Real World Asset Tokenization) が、現在の暗号化市場における重要な価値獲得チャネルとなっています。

この記事は、現在の市場の原資産を保有する主要な RWA プロジェクト (Compound & Superstate、Franklin Templeton、MakerDAO、Ondo Finance、Matrixdock、Centrifuge) の実装経路を整理することにより、現在の RWA の物語の論理を明確にしようとします。

TL;DR

(ソース:

1. RWA のこのラウンドの物語の幾何学

現在の1兆ドルの仮想通貨市場では、投資家は主にオンチェーン活動(取引、融資、質権、デリバティブなど)に基づいて収入を得ており、市場全体には実質利回り(実質利回り)の安定した源泉が不足しています。

イーサリアムが POS に転換されて以来、ETH ベースのリキッド ステーキング (LSD) は暗号化市場固有の実質利回り (Real Yield) の源泉と見なすことができますが、現在暗号化市場全体に占める割合は小さいです。既存市場のボトルネックを真に打破するには、外部からの強力なサポートが必要です。

したがって、実質利回りの新しいソース (Real Yield) が現実になりつつあります。オフチェーンに存在する現実世界の資産 (Real World Assets、RWA) が、トークン化 (Tokenization) を通じてチェーンに導入され、資産として使用できるようになります。暗号化市場における U 標準資産の重要な実質収入源。

RWA のオンチェーン参入が仮想通貨市場に及ぼす潜在的な影響は、ほぼ変革的なものになります。 RWA は、従来の資産に裏付けられた持続可能で豊富な実質収益率を暗号化市場に提供できます。さらに、RWA は分散型金融システムと DeFi の従来の金融システムの橋渡しができます。これは、RWA が暗号化市場に増分資金を導入することに加えて、従来の金融市場で膨大な流動性と広範な市場を獲得できることを意味します。価値の捕捉。

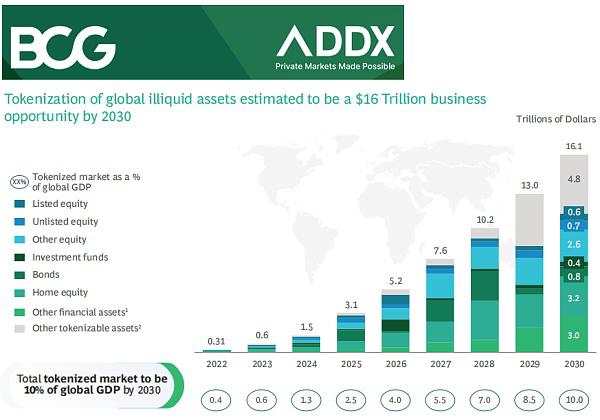

BCGとADDXの調査によると、非流動性資産の世界的なトークン化は16兆米ドルの市場規模を生み出すだろう(これは2030年には世界のGDPの10%近くになる)。シティグループのRWA調査レポート「マネー、トークン、ゲーム」でも、2023年までに10兆ドルの市場がトークン化されると予測している。

(出典: 新しい BCG レポート: 資産のトークン化は 2030 年までに 50 倍に成長し、16 兆米ドルの機会に成長すると予測されています)

1.1 RWA とは

RWA の正式名称は、Real World Assets Tokenization (Real World Assets Tokenization) で、有形または無形の資産 (所有権、利益を受ける権利、使用する権利など) の株式の価値を価値に変換するプロセスです。デジタルトークン。これにより、中央の仲介者なしで資産の保管と転送が可能になり、価値はブロックチェーンにマッピングされてトランザクションの循環が実現します。

RWA は、商業用不動産、債券、自動車、およびトークン化可能な価値の蓄積のあるほぼあらゆる資産など、さまざまな種類の従来の資産 (有形および無形の両方) を表すことができます。ブロックチェーン技術の初期の頃から、市場関係者は RWA をオンチェーンに導入することを検討してきました。ゴールドマン・サックス、ハミルトン・レーン、シーメンス、KKRなどの伝統的なTradFi機関はすべて、現実世界の資産をチェーンに載せようと懸命に取り組んでいる。さらに、MakerDAO や Aave などのネイティブ暗号化 DeFi プロトコルも、RWA を積極的に採用するための調整を行っています。

2018 年の ICO/STO (セキュリティ トークン オファリング) の単調なトークンファイナンスの物語と比較して、今日の RWA の物語はより広範囲をカバーしています。従来の金融における主要市場に限定されず、価値によってマークできるほぼすべての資産はトークン化できます。さらに、2018 年には存在しなかった DeFi プロトコルや多くのインフラストラクチャも、今日の RWA の上限を無限に広げる可能性があります。

1.2 RWA の原動力

現在、現実世界の資産を暗号化された世界に持ち込む主な原動力は、現実世界の資産 (特に米国債券) がマクロの観点から暗号化市場に安定したリスクのない収益を提供できることです。

したがって、成熟したRWAプロジェクトの現在の実装パスのほとんどは、次のような現実世界の資産に対するDeFiプロトコルの一方的な要求に基づいています。

短期的には、この需要の実現は、暗号化市場への一方的な突進のみに基づいていますが、現実の世界では、伝統的な金融機関は暗号化市場に参入する意欲はあまりなく、一部は暫定的なものに過ぎません。長期的には、RWA は、TradFi に対する DeFi に対する現在の一方的な要求のように、一方的なものであってはなりません。一方で、現実世界の資産をチェーンに持ち込むことができる一方で、現実世界でもさまざまなテクノロジーやブロックチェーンの利点を利用して可能性をさらに解放することができ、未来は双方向のラッシュとなるでしょう。

1.3 RWA の原資産の価値を把握する方法

RWA の原資産に応じて、分類は異なる場合があります。

短期的には、RWAを「有利子RWA」と「無有利子RWA」に細分化します。なぜなら、現在市場に出ているほとんどの RWA プロジェクトは、米国債券、国債、社債、REIT などの収益資産の利回りなど、原資産の収益価値 を取得することに重点を置いていると考えているからです。

**有利子RWAの本質は、原資産の実質利回り(実質利回り)を備えたUベースのRWA資産クラスを確立することであり、これはLSDによるETHベースの有利子資産の確立と論理的に一致しています。 RWA資産の収益率は大きくありませんが、DeFi Legoでさらに組み合わせることができます。 **

利子付きの RWA よりも、金、原油、収集品、美術品自体の価値、南米プレーヤーの RWA 価値など、原資産そのものの商品価値を把握するのに適しています。

2 番目、RWA アセットのオンチェーン パス

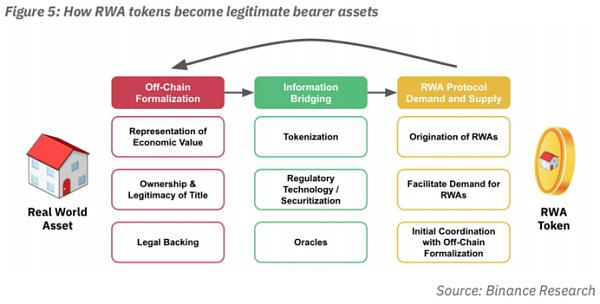

Binance Research の調査レポートによると、RWA の実装プロセスは、(1) オフチェーン パッケージング、(2) 情報ブリッジング、(3) RWA プロトコルの需要と供給の 3 つの段階に分かれています。

2.1 オフチェーンの正規化

現実世界の資産を DeFi に導入するには、資産の価値、資産の所有権、資産の権利と利益の法的保護を明確にするために、まず資産をオフチェーンでパッケージ化してデジタル化、金融化、準拠させる必要があります。

このステップでは、それを明確にする必要があります: (1) 経済的価値の表現: 資産の経済的価値は、伝統的な金融市場における資産の公正市場価値、最近のパフォーマンスデータ、物理的状態、またはその他の手段によって表現できます。経済的価値を表す指標。 (2) 権利の所有権と正当性: 資産の所有権は、証書、抵当権、手形、またはその他の形式によって確立できます。 (3) 法的裏付け: 資産の所有権や資本に影響を与える変更を伴う場合には、明確な解決プロセスが存在する必要があり、これには通常、資産の清算、紛争解決、執行のための特定の法的手続きが含まれます。

2.2 情報ブリッジング

次に、資産の経済的価値や所有権、権利利益に関する情報がデジタル化されてチェーンに取り込まれ、ブロックチェーンの分散台帳に保存されます。

このステップでは、次のことが行われます。 (1) トークン化: オフチェーン段階でパッケージ化された情報はデジタル化された後、チェーンにアップロードされ、デジタル トークン内のメタデータによって表されます。これらのメタデータはブロックチェーンを通じてアクセスでき、資産の経済的価値、所有権、権利は完全にオープンかつ透明です。異なる資産クラスは、異なる DeFi プロトコル標準に対応できます。 (2) 規制技術/証券化 (規制技術/証券化): 規制される必要がある、または有価証券と見なされる必要がある資産については、合法かつ準拠した方法で DeFi に資産を含めることができます。これらの規制には、セキュリティ トークンの発行ライセンス、KYC/AML/CTF、上場取引所のコンプライアンス要件などが含まれますが、これらに限定されません。 (3)Oracle(オラクル):RWAの場合、株式RWAなどの資産価値を正確に記述するために現実世界の外部データを参照するには、株式などのパフォーマンスデータにアクセスする必要があります。ただし、ブロックチェーンは外部データをブロックチェーンに直接一元化することができないため、チェーン上の資産価値などのデータをDeFiプロトコルに提供するには、チェーンリンクなどのチェーン上のデータと現実世界の情報を接続する必要があります。

2.3 RWA プロトコルの需要と供給

RWA に焦点を当てた DeFi プロトコルは、現実世界の資産をトークン化するプロセス全体を推進します。供給側では、DeFi プロトコルが RWA の形成を監督します。需要面では、DeFiプロトコルが投資家のRWAに対する需要に貢献しています。このように、RWA に特化したほとんどの DeFi プロトコルは、RWA 形成の開始点として、また RWA の最終製品の市場として機能します。

2.4 RWA の具体的な実装パス

(ソース:

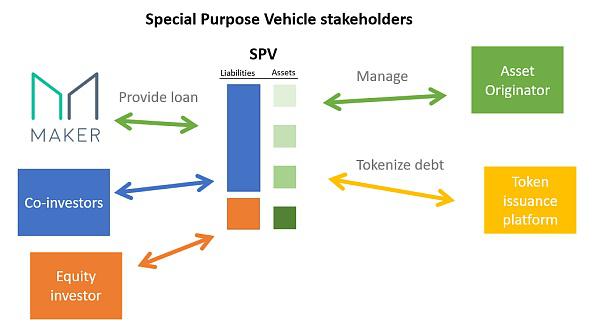

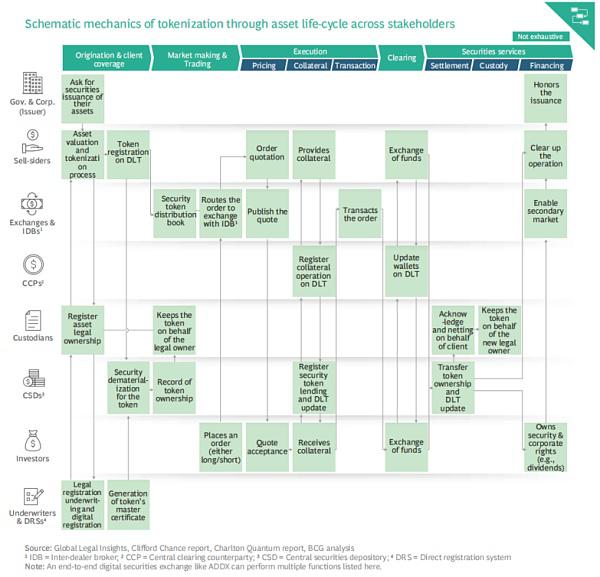

RWA資産オンチェーンの具体的な実装経路では、資産証券化と同様のアイデアを採用することができ、制御、管理、リスクの役割を果たす特別目的事業体(SPV)を設置することで原資産をサポートできます。分離。同時に、BCGとADDXの調査報告書は、RWA資産イニシエーターの観点から、さまざまなエコロジー参加者(アセットイニシエーター、発行プラットフォーム、資産保管、資金決済など)に向けたロードマップも提供しています。

第三に、現在の米国債務 RWA の実現経路

私たちは、RWAがチェーンの下で現実世界の資産をトークン化するものであることを明らかにしました。そのため、資産の権利と資産価値が現実世界と暗号化された世界の間でどのように変換されるか、つまりどのように変換されるかを明確にすることが非常に重要です。 RWA を現実世界の資産の法的表現として解釈する方法、RWA を現実世界の資産の法的表現として解釈する方法、または現実世界の資産がチェーンにどのようにマッピングされるか。

最も成熟した RWA プロジェクトである米国債を整理することで、(1) 従来のコンプライアンス基金に代表されるオフチェーンからオンチェーンへのパス、(2) DeFi プロトコルが支配するオンチェーンからオフチェーンへのパスの 2 つのパスが見つかりました。 。 RWA の現在の主な推進力は暗号化された世界から来ているため、RWA プロジェクトにおける DeFi プロトコルの探求はより成熟しています。

現時点では、ライセンスフリー契約である T プロトコルを除いて、残りのプロジェクトはコンプライアンス上の理由から厳格な KYC/AML 検証手順を設定しており、米国債券 RWA プロジェクトのほとんどは転送トランザクション機能をサポートしていません。 、使用シナリオは非常に限定されているため、さらに調査して発掘する必要があります。

3.1 従来の金融のオフチェーンからオンチェーンへ

3.1.1 Compound の新会社 Superstate の創設者

(ソース:

Compound の創設者である Robert Leshner 氏は、現在注目を集めている RWA の物語を目指し、2023 年 6 月 28 日、規制対象の金融商品を従来の金融市場からチェーンに導入することに専念する新会社 Superstate の設立を発表しました。

スーパーステートの米国証券取引委員会(SEC)への提出書類によると、スーパーステートは補助簿記ツールとしてイーサリアムを使用し、米国債や政府機関証券などを含む短期国債に投資するファンドを創設する予定だという。しかし、この文書は、ファンドが暗号通貨などのブロックチェーン技術に依存する資産に直接的または間接的に投資しないことを明確にしています(ファンドは、暗号通貨などのブロックチェーン技術に依存する資産に直接的または間接的に投資しません)。

つまり、スーパーステートは、米国短期国債に投資するためのオフチェーンのSEC準拠ファンドを設立し、チェーン(イーサリアム)を通じてファンドの取引と記録を処理し、ファンドの所有権シェアを追跡することになる。スーパーステートは、投資家はホワイトリストに登録される必要があり、UniswapやCompoundなどのスマートコントラクトはホワイトリストに登録しないため、そのようなDeFiアプリケーションは使用できないと述べました。

ブロックワークスの声明の中で、スーパーステートは「私たちは、投資家がステーブルコインや他の暗号資産を保有するのと同じように、この投資信託の所有権の記録を取得できるようにするSEC準拠の投資商品を開発中です。」と述べた。

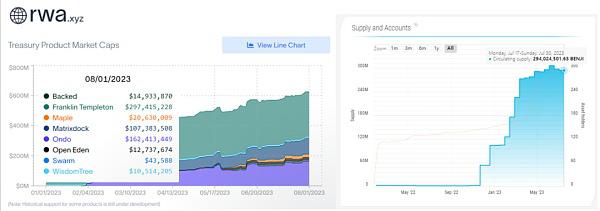

3.1.2 Franklin OnChain 米国政府資金基金

(出典: rwa.xyz & Stellar エキスパート)

スーパーステートの前に、フランクリン・テンプルトンが2021年にフランクリン・オンチェーン米国政府マネー・ファンド(FOBXX)を立ち上げたことがわかりました。これは米国初のSEC承認ファンドであり、ブロックチェーン(ステラ)テクノロジーを使用してトランザクションを処理し、所有権ファンドを記録します。現時点で、同社の運用資産(AUM)は290億米ドルを超え、投資家は年率4.88%のリターンを享受できる。

ファンドの1株は1つのBENJIトークンで表されますが、現時点ではBENJIトークンとチェーン上のDeFiプロトコルアプリケーションの間に相互作用はありません。投資家がホワイトリストに登録するには、フランクリン・テンプルトンのアプリまたはウェブサイトを通じてコンプライアンス検証を行う必要があります。

3.1.3 ハミルトン レーンのプライベート エクイティ ファンドのトークン化

ハミルトン レーンは、8,239 億ドルの資産を管理する世界有数の投資会社です。同社は、Polygon ネットワーク上の 3 つのファンドの株式の一部をトークン化し、取引プラットフォーム Securitize で投資家に利用できるようにしました。 Securitizeとの協力を通じて、ファンドの株式の一部はプラットフォーム上にフィーダーファンドを形成し、Securitize Capitalによって管理される。

SecuritizeのCEOは、「ハミルトン・レーンは最もパフォーマンスの高いプライベート・マーケット商品をいくつか提供しているが、歴史的には機関投資家に限定されていた。トークン化により、個人投資家がプライベート・エクイティに初めてデジタルで参加し、価値を投資し、共同創造できるようになるだろう。」と述べた。

個人投資家の観点から見ると、トークン化されたファンドはトップのプライベート・エクイティ・ファンドに参加するための「同等の」方法を提供し、最低投資基準額は平均500万米ドルからわずか2万米ドルに大幅に引き下げられましたが、個人投資家は依然として以下のことを行う必要があります。 Securitizeプラットフォーム上で適格投資家の検証に合格するには、依然として一定の基準が存在します。

プライベート・エクイティ・ファンドの観点から見ると、トークン化されたファンドがリアルタイムの流動性を提供でき(従来のプライベート・エクイティ・ファンドの7〜10年のロックアップ期間と比較して)、LPの多様化と資本展開を達成できることは自明のことです。柔軟性。

3.1.4 概要

オフチェーンからオンチェーンへの道は、むしろコンプライアンスに基づいた従来の金融の革新的な探求です。伝統的な金融の強力な監督を考慮すると、現在の模索はブロックチェーン技術を伝統的な金融商品自体に適用することだけですが、相互作用のためにDeFiに直接アクセスするのではなく、その会計方法としてブロックチェーンを使用することで外部拡張を実現します。ただし、この投資信託の所有権の記録 (この投資信託の所有権の記録) は基本的にトークンと同じです。この投資信託の所有権の記録と安定通貨の違いを想像してみてください。

Compoundの創設者であるRobert Leshner氏が、より暗号ネイティブ/DeFiの観点からRWAのオフチェーンからオンチェーンへのパスにさらなる価値の探索を提供することを期待しています。

3.2 暗号化金融のオンチェーンからオフチェーンへ

3.2.1 Makerdao の Monetalis Trust 法的構造

MakerDAO は、イーサリアム上で実行される Maker プロトコルを管理するために設計された分散型自律組織 (DAO) です。この協定は、初の分散型基本安定通貨DAI(イーサリアム上のドルとして単純に理解できます)と一連のデリバティブ金融システムを提供します。 2017年の設立以来、DAIは常に米ドルに固定されています。

暗号通貨市場のボラティリティが高いため、単一の担保資産に依存すると大規模な清算につながる可能性があります。したがって、MakerDAO は担保を多様化する方法を積極的に模索しており、RWA はその重要な部分を占めています。長年の試みの後、MakerDAO は 2 つの成熟した RWA パスを実現しました: (1) DAO + 信託の形式での資産の直接購入と保持 (MIP65 提案); (2) トークン化された RWA 資産の直接購入 (分散型融資プラットフォーム Centrifuge 経由) 、現在保有しているNew Silver(不動産ローン)やBlockTower(仕組みクレジット)などのValutを含みます。

MakerBurn.com によると、現在 MakerDAO では 11 件の RWA 関連プロジェクトが担保として使用されており、合計 TVL は 27 億ドルです。

(ソース:

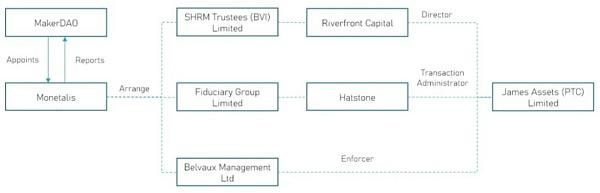

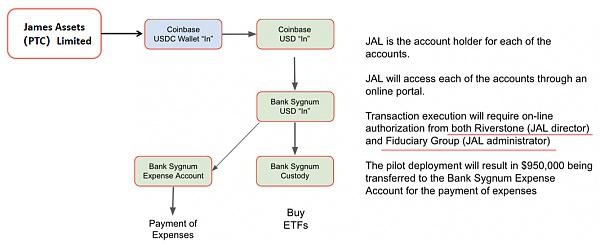

MIP65: Monetalis Clydesdale: Liquid Bond Strategy & Ution 提案を見てみましょう。この提案は、2022年1月にMonetalisの創設者であるAllan Pedersenによって提案されました。この提案は、MakerDAO保管庫にあるステーブルコイン資産の一部を、Monetalisが管理する信託を通じて現実世界の高流動性で低リスクの債券資産に投資することを目的としています。この提案は MakerDAO コミュニティによって投票され、当初の債務上限は 5 億ドルで 2022 年 10 月に実施される予定です。 2023年5月、その後の提案により、上限は12億5,000万ドルに引き上げられた。

MIP65の提案によると、MakerDAOは、全体的な法的構造の設計とMakerDAOへの定期的な報告を担当するプロジェクトの執行者としてMonetalisを委託することに投票した。マネタリスは、オンチェーンガバナンス(MakerDAO)、オフチェーンガバナンス(信託会社の認可決議)、およびオフチェーン実行(オフチェーントランザクション)を接続するために、イギリス領バージン諸島(BVI)に基づいて一連の信託法的枠組み取り決めを設計しました。 )団結。

第一に、MakerDAO と Monetalis は、トランザクション管理者がすべてのトランザクションをレビューし、トランザクションの実行が MakerDAO の提案と一致していることを確認する権限を与えます; 第二に、MakerDAO のオンチェーン提案は、オフチェーンエンティティが決定を下すための前提条件として使用されます。 MakerDAOの決議と関係のないあらゆる決定これに関連する事項はオフチェーンエンティティの認可の範囲から除外され、最終的にはBVI法の柔軟性に従って、オンチェーンガバナンスとオフチェーンの統一ガバナンスと執行は一定程度確保される。複雑な法的取り決めと信託認可を経て、MakerDAO と Monetalis の間の取り決めは次のようになります。

(出典: DigiFT Research、MakerDAO MIP65)

オンチェーン・ガバナンスとオフチェーン・ガバナンスの一元化、MakerDAOとMonetalisの実行を整理した上で、BVIに設立された信託会社James Assets (PTC) Limitedが米国債券ETFの外部調達を実施します。これには、ブラックロックの iシェアーズ US ドル国債 0~1 年 UCITS ETF および iシェアーズ US ドル国債 1~3 年 UCITS ETF が含まれます。具体的なプロセスは次のとおりです。

(出典: MakerDAO MIP65)

全体のプロセスでは、MakerDAOおよびMonetalisの外部主体としてJames Assets (PTC) Limitedがオンチェーン認可とオフチェーン認可の取得を前提に各トランザクションを処理します。このうち、Coinbaseは法定通貨の入出金の交換代理店として機能し、Sygnum Bankは信託資産の取引と保管を提供し、信託運営費用のために別の口座を開設します(初期費用は95万米ドルに達します)。

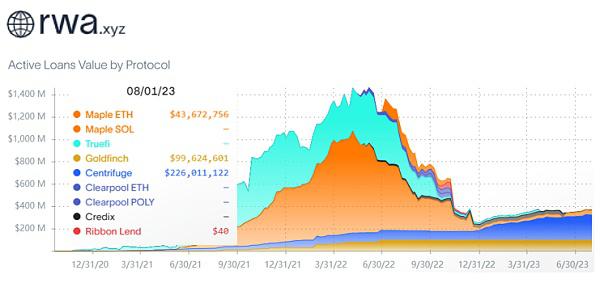

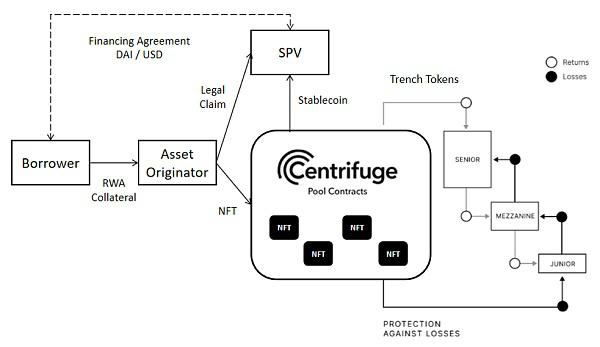

3.2.2 Centrifuge の SPV トークン化パス

Centrifuge は、現実世界の資産を暗号化された世界に導入し、トークン化、断片化、構造化を通じてより多くの投資機会と流動性を提供することに注力している分散型融資プラットフォームです。 Centrifuge は、RWA 分野に足を踏み入れた最も初期の DeFi プロトコルの 1 つであり、MakerDAO や Aave などの主要な DeFi プロトコルを支える技術プロバイダーでもあります。 rwa.xyz のデータによると、Centrifuge は現在 RWA 分野において比較的包括的なプロジェクトであり、独自の Centrifuge Chain と主要製品である Tinlake プロトコルを持っています。

Centrifuge の RWA の実装パスは、大まかに次のように要約できます: (1) 借り手は、アセット プロモーター (引受) を通じてオフチェーン資産を NFT にトークン化し、それらを Centrifuge のスマート コントラクト資産プールにロックします。借り手が集まって資産プールを形成し、流動性プロバイダーが個人ではなくこの資産プールに資金を提供します (3) 構造化された方法で、資産プールはプライマリー (ジュニア) とシニア トランシェ (ジュニアに相当) に分割されます。それぞれ異なるERC20トークン)、ジュニア・トランシェの投資家はより多くの利益を得て、より多くのリスクを負いますが、シニア・トランシェの投資家はより多くの利益を得て、より多くのリスクを負います。これは、異なるリスク選好を持つ人々のニーズを満たすことができます。

米国における資産証券化の法的構造 (米国証券法の Reg D に基づく 506 (b)(c)) に従って、Centrifuge はコンプライアンスに準拠して多大な取り組みを行っており、常に改善を続けています。たとえば、Centrifuge と Securitize は、投資家が KYC/AML などのコンプライアンス検証を完了できるよう協力します。Centrifuge の各資産プロモーターは、ファンド プールに対応する独立した法人、つまり特別目的事業体 (SPV) を設立する必要があり、SPV は資金プールの役割を果たします。破産隔離の役割。これらの資産は法的にはSPVに売却されており、たとえ資産プロモーターが破産してもSPVが保有する資産には影響せず、投資家の利益は保護され、投資家はSPVと当該資産に応じた投資契約を締結することになる。投資構成、リスク、条件などを確認した後、DAIを使用して異なるトレンチに対応するDROPトークンまたはTINトークンを購入します。

(ソース:

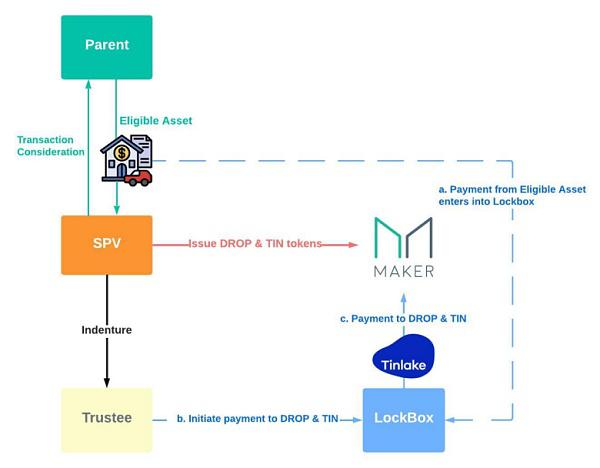

MakerDAO と New Silver は、2021 年 2 月に Centrifuge で最初の RWA002 Vault をリリースしました。それ以来、比較的大規模な BlockTower S4 (RWA013-A) および BlockTower S3 (RWA012-A) は、前述の RWA 実現パスに基づいており、BlockTower S4 の主な原資産は主に消費者ローン ABS 商品です。

その後、MIP6 提案により、Centrifuge の RWA の実装パスが改善され、トラスティ (Trustee) とセーフ (LockBox) の概念が導入されました。MakerDAO は、この取引構造が資産プール取引を規制し、投資家と DAO の利益をより良く保護できると考えています。最も注目すべき変更点は次の 2 つです。

資産発行者は、DAO および投資家に代わって第三者を受託者として委託し、DAO の利益を保護し、資産の独立性を確保します。極端な債務不履行の場合には、受託者は資産を処分して分配し、発行者または清算人の管理下から外れるようにすることもできます。

金庫 (LockBox) の概念を導入しました。金庫とは、資産発行者と SPV の管理外に資産を保管する分離された口座を意味します。この構造は、SPV 資産が資産発行者によって管理されなくなり、受託者によって管理されることを意味します。受託者の役割は、分離されたアカウントで支払いを受け取って処理し、正しい当事者 (MakerDAO など) が支払いを受け取ることを保証することです。これは、資産発行者が借り手からMakerDAOの準備金への資金の流れを制御しなくなり、発行者の資金が紛失したり悪用されたりするリスクが軽減されることを意味します。

(ソース:

前述の改良された RWA 実装パスでは、まず原資産が SPV に売却され、SPV が受託者と原資産を質権することで受託者と合意に達し、その後 SPV が DROP トークンと TIN トークンを MakerDAO に発行します。ティンレイク合意に従って。原資産でキャッシュフローの支払いが発生した場合、契約に従って、支払いはSPVやMakerDAOから独立したLockBoxという名前の隔離されたアカウントに直接支払われます。 LockBox が支払いを受け取ると、委託された当事者は、DROP と TIN を MakerDAO に支払うように LockBox に指示を開始し、LockBox は Tinlake プロトコルを通じて支払いを完了します。

すべてのキャッシュ フローは LockBox および Tinlake プロトコルを通じて処理されるため、MakerDAO と SPV は DAI または USD のキャッシュ フローに触れる機会がないことを指摘しておく必要があります。 MakerDAO と SPV の唯一の役割は、サブスクリプション契約に署名し、トークン所有者として意思決定を行うことです。

この構造により、投資家と資産発行者を潜在的な訴訟請求からより適切に保護し、規制当局やカストディアン銀行などの第三者サービスプロバイダーとの協議に一貫性のある一貫した解決策を提供します。この構造は業界で広く認識され、多くの伝統的な金融業界関係者に受け入れられるようになりました。この構造を利用することで、従来の金融業界関係者をDeFiに参入させることが容易になり、Makerが利用できる現実世界の資産の種類と量が拡大し、DAIのボラティリティが低減されるはずだ。

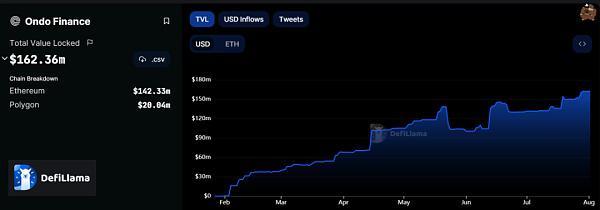

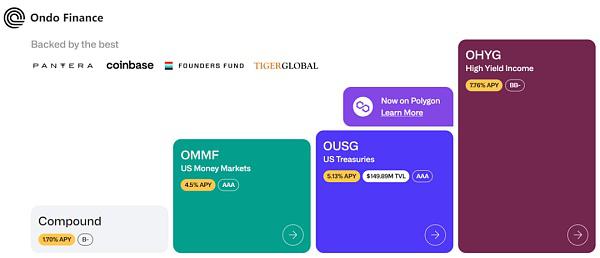

3.2.3 Ondo Finance の免除パスと Flux Finance (DeFi 融資契約)

(ソース:

Ondo Finance は 2023 年 1 月にトークン化ファンドを立ち上げ、チェーン上のプロ投資家に機関レベルの投資機会とサービスを提供することに尽力しており、リスクフリー/低リスク金利のファンド商品をチェーンにもたらし、保有者がオンチェーンで国債と米国債に投資します。同時に、Ondo Finance はバックエンドで DeFi プロトコル Flux Finance と連携し、OUSG トークン所有者にオンチェーンのステーブルコイン貸付サービスを提供します。

DeFiLlamaのデータによると、8月1日現在、Ondo FinanceのTVLは1億6,200万米ドル、その融資契約であるFlux FinanceのTVLは4,278万米ドルに達し、借入額は2,802億米ドルに達している。

Ondo Finance は現在、(1) 米国マネー マーケット ファンド (OMMF)、(2) 米国財務省債 (OUSG)、(3) 短期債 (OSTB)、(4) 高利回り債の 4 つのトークン化ファンド商品を発売しています。オヒグ)。このうち、最も多くの投資家が参加しているファンドはOUSGであり、同ファンドが保有する原資産はブラックロックiシェアーズ短期涙債ETFである。 OUSGはUSDの安定通貨を固定しており、OUSGファンドへの投資によって得られるOUSGトークンは、短期の米国国債によって担保されており、OUSGトークン保有者は、Ondo Financeが開発した分散型融資契約であるFlux Financeを通じてOUSGを抵当に入れ、借入することもできます。 USDCとDAIはステーブルコインを待ちます。

(ソース:

規制遵守を考慮して、Ondo Finance は投資家に対して厳格なホワイトリスト システムを採用し、適格な購入者のみに投資を受け付けます。 SEC は、適格購入者を、少なくとも 500 万ドルを投資する個人または団体と定義しています。ファンドに適格な買い手しかいない場合、1940 年投資会社法から免除されるため、米国 SEC に投資会社として登録する必要がありません。

投資家は、購読書類に署名する前に、まず Ondo Finance の公式 KYC および AML 検証プロセスに合格する必要があり、要件を満たす投資家は、安定通貨を Ondo Finance の OUSG ファンドに投資し、Coinbase を通じて法定通貨の入出金を行うことができます。 Trader Clear Street が保管し、準拠したブローカーを通じて米国財務省 ETF の取引を実行します。

適格購入者(Qualified Purchaser)と適格投資家(Accredited Investor)の概念は異なることに注意してください。適格投資家(Accredited Investor)は、年収が20万米ドルを超えるか、主な住居以外の純資産が20万ドルを超える場合に限ります。 100万米ドル。

3.2.4 Matrixdock および T プロトコル (許可なくチェーン上の米国債務)

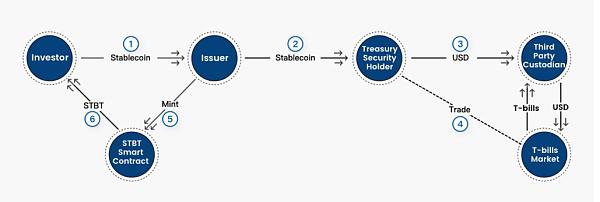

Matricdock は、シンガポールに拠点を置く資産管理会社 Matrixport によって開始されたオンチェーン債券プラットフォームであり、短期財務省短期証券トークン (STBT) は、Matrixdock によって開始された米国財務省ベースの商品です。 KYC に合格した資格のある投資家のみが Matrixdock の製品に投資できます。投資家はステーブルコインを預け、ホワイトリストのアドレスを通じて STBT を鋳造します。STBT の原資産は 6 か月の米国国債と米国国債を担保とする逆現先契約であり、STBT は間でのみ転送することもできます。 Curve プールを含む、ホワイトリストに登録されたユーザー。

(ソース:

STBTの実装経路は以下の通り: (1) 投資家はステーブルコインをSTBT発行者に預け、STBT発行者はスマートコントラクトを通じて対応するSTBTを鋳造する; (2) STBT発行者はCircleを通じてステーブルコインを法定通貨に交換する; (3) 法定通貨は適格な第三者に委託されており、適格な第三者エスクローは、伝統的な金融機関の米国債券取引口座を通じて6か月以内に満期の短期債券を購入するか、FRBの翌日物リバース買戻し市場に預けます。

STBT の発行者は、Matrixport が設立した SPV であり、SPV は保有する米国債券と現金資産を STBT 保有者に担保しており、STBT 保有者は事業体の資産プールを最優先で返済します。

(ソース:

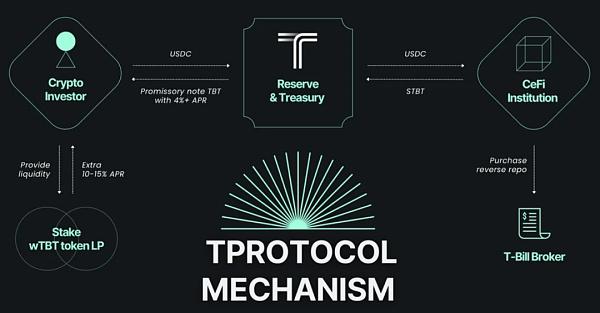

T プロトコルは 2023 年 3 月に開始され、その TBT トークンの原資産は MatrixDock の STBT です。 Tプロトコルは、トークンのカプセル化によりSTBTのホワイトリスト制限を取り除き、パーミッションレス(許可不要)の米国債トークン化商品を実現しており、TBTはリベースメカニズムを利用して価格を1ドルに固定し、Curveで取引できる。

TBTは、投資家の安定通貨資産を蓄積することでSTBTホワイトリストの要件を満たし、それによってパートナーであるMatrixDockからSTBTを購入します。 TBTは、間接的な方法で米国債券RWA資産の許可不要化を実現します。

3.2.5 概要

MakerDAOの場合、資産管理を目的として、トレジャリー内のステーブルコイン資産の一部をRWA資産に変換する必要があります。実現経路の観点から見ると、Monetalis信託の法的構造経路に基づく大規模な米国国債の購入と比較して、MakerDAOがCentrifugeから現在採用しているRWA資産プールの規模は比較的小さく、最大のBlockTower S4は数百に達したばかりである。全体としては数百万ドル。 Centrifuge の RWA ソリューションの利点は、プロセスがシンプルで、MakerDAO 自体が複雑な法的構造を構築する必要がないことです。

Matrixdock の RWA の実装パスは基本的に Ondo Finance の実装パスと同じであり、コンプライアンス要件により厳格なホワイトリスト システムが必要です。ホワイトリストシステムの敷居が高いことを考慮すると、Ondo FinanceはオンチェーンでRWAを実現した後、Flux FinanceのDeFi融資契約とリンクすることでOUSG融資を実現でき、それによって流動性が向上し、MatrixdockはTプロトコル契約ライセンスを通じて米国債務RWAを実現できる-自由な循環。

4. RWA と DeFi Lego の衝突

U ベースの RWA 利得資産の後続のアプリケーション ロジックは、ETH ベースの LSD 利得資産の DeFi アプリケーション ロジックと一致すると考えています。 RWAは有利子資産をチェーンにマッピングするのは最初のステップ(米ドルのステーク)にすぎないが、DeFiとどのように組み合わせるか、DeFiレゴをどのように接ぎ木するかは非常に興味深いものになるだろう。

上記のケースでは、Ondo Finance と Flux Finance、MatrixDock と T プロトコル、および Curve の組み合わせも見られました。以下に、TRON エコロジー - stUSDT の「Web3 Yu'e Bao」製品をリストし、有利子資産をチェーンに導入するための RWA のアプリケーションをさらに理解してから、LSD トラックに基づくペンドル プロジェクトを参照して、さらに詳しく説明します。 RWA+DeFi の可能な応用シナリオを類推します。

4.1 stUSDT —— Web3 余額宝

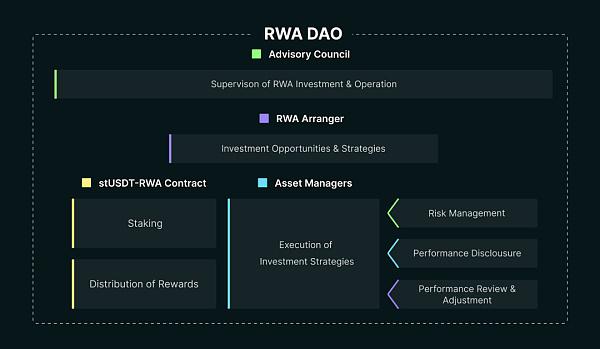

2023 年 7 月 3 日、TRON エコシステムは RWA の安定した誓約製品 stUSDT を正式に開始し、これを「Web3 バージョンの余額宝」と位置づけ、ユーザーが USDT を誓約して現実世界の RWA 特典を獲得できるようにし、誓約証明書 stUSDT もa TRONエコロジーDeFiレゴの世界で構築された重要な構成要素。

具体的には、ユーザーが USDT を誓約すると、USDT は質権証明書 stUSDT を 1:1 で鋳造できます。stUSDT は現実世界の資産 (国債など) を固定し、stUSDT-RWA スマート コントラクトは、リベースメカニズム。 stUSDTの設計はLido stETHの設計思想を参照しているため、stUSDTはパッケージ化されたTRC-20トークンでもあり、TRONエコシステムにおけるstUSDTの構成可能性をさらに強化し、DeFi Legoを移植し、資産の無限の可能性を解放します。 。

Foresight Newsとの独占インタビューでジャスティン・サン氏は、「stUSDTは非常に構成可能であり、さまざまなDeFi融資、収入、契約、その他の契約の中に存在することができ、ユーザーが取引するためにオンライン取引所に上場することもできる。stUSDTは」

(ソース:

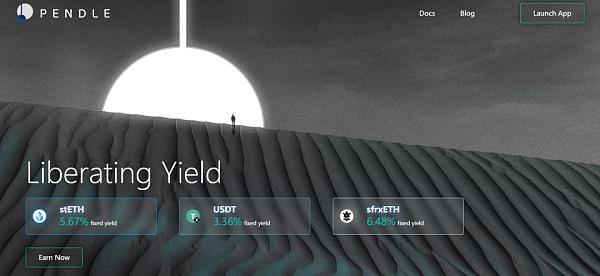

4.2 ペンドル —— 金利収益資産に基づく金利スワップ契約

(ソース:

Pendle は利息資産をベースとした金利デリバティブ契約であり、Pendle を通じてユーザーは自身のリスク選好に応じて元本と金利に基づいたさまざまな収益管理戦略を実行できます。イーサリアムが POS に転換されて以来、ETH リキッド ステーキング (LSD) トラックの人気により、ペンドルの TVL は 1 億 4,500 万ドルの水準に達しました。

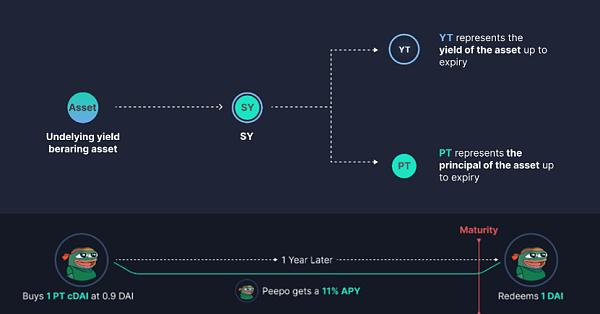

まず第一に、Pendleは「Yield-Bearing Token」(Yield-Bearing Token、SY)を定義しています。これは一般に、収入を生み出すことができるあらゆるトークンを指します。たとえば、LidoにETHをステーキングすることで得たstETHなどです。次に、Pendle は利子取得トークン (SY) を「プリンシパル トークン」 (PT) と「利回りトークン」(YT) の 2 つの部分、つまり P (PT)+P (YT) =P(SY) に分割します。 PT は原利収益資産の元本部分を表し、ユーザーに満期日前に元本を償還する権利を与えます。YT は原利収益資産によって生み出される収入を表し、ユーザーに満期前に収入を得る権利を与えます。日付。

(ソース:

それ以来、Pendle AMM (Automatic Market Maker) が登場し、プリンシパル トークン (PT) / イールド トークン (YT) のトランザクション ペアがペンドルの流動性プールに設定されました。ユーザーは、定数式 X*Y=K を使用して、強気市場での利回りエクスポージャーの増加や弱気市場での利回りの低下のヘッジなど、市場状況に応じた取引戦略を立てることができます。

金利デリバティブプロトコルとして、ペンドルはTradFi金利デリバティブ市場(400兆ドル以上相当)をDeFiにもたらし、誰もがアクセスできるようにします。 DeFiに金利デリバティブ市場を創設することで、ペンドルは金利の可能性を最大限に引き出し、ユーザーが次のような先進的なインカム戦略を実行できるようにします:(1)債券(stETHを通じて債券を獲得)、(2)ロングイールド(購入を通じて) stETH 利回りの上昇に賭けるより多くの利回り); (3) 追加のリスクなしでより多くの利回りを獲得します (流動性を提供するために stETH を使用します)。

5、最後に記載

RWA の定義にあまりにも複雑な意味はありません. トークンは価値の伝達者です. RWA の価値は、基礎となる資産のどのような種類の権利/価値がチェーンとその適用シナリオにもたらされるかによって決まります。

短期的には、RWA の背後にある原動力は、資産管理、投資の多様化、新しい資産クラスなど、暗号化された世界における DeFi プロトコルの一方的な要求から来ており、DeFi プロトコルは RWA プロジェクトを利用して有利子価値を獲得しています。原資産の実質利回り(Real Yield)を持つ U ベースの資産クラスを設定するもので、LSD が ETH ベースの利付資産を設定するロジックと基本的に同じです。米国債利回りを達成するためのさまざまな経路に応じて、(1) 従来のコンプライアンスファンドに代表されるオフチェーンからオンチェーンへの経路と、(2) オンチェーンへの経路に分けられます。 DeFi プロトコルが主流のチェーン パス - チェーンからオフチェーンへのパスですが、規制遵守には依然として大きな障害が存在します。

RWA が有利子資産をチェーン上にマッピングすることは最初のステップにすぎません (TRON エコロジーの「Web3 Yu'e Bao」製品 - stUSDT など)。将来的に DeFi の構成可能性をレゴにどのように移植するかは、検討する価値があります。これは、LSD-Fiトラックのペンドル金利スワッププロジェクトやLSDベースのステーブルコインプロジェクトと比較することができます。

長期的には、RWA は、TradFi に対する DeFi に対する現在の一方的な要求のように、一方的なものであってはなりません。一方で、TradFi は現実世界の資産をチェーンに持ち込むことができ、他方では、TradFi は DeFi の利点を利用してその可能性をさらに解放することもできます。