稳定币公链:以机构和隐私之名,行分销和收益之实

软件吞噬世界,稳定币吞噬区块链。

这次不再是 Coinbase 的 Base 或者 Robinhood L2,Circle 和 Stripe 几乎同时选择自建稳定币 Layer 1,彻底摆脱现有公链的掣肘,从底层机制到 Gas 代币完全围绕稳定币进行重构。

银行失其鹿,稳定币共逐之。

从表面看,Circle 的 Arc 和 Stripe 的 Tempo 直接竞对是 Tron 和以太坊,实际上瞄准的是“后央行——银行体系”的全球清算权力,为法币配套的 Visa 和 SWIFT 体系,已经无法满足稳定币的全球流动之需。

跨界危机:卡组织让位于稳定币公链

Wintel 联盟垄断个人 PC 市场接近 30 年,直至ARM 体系在移动端兴起,Intel 在没犯错的情况下日渐消沉。

银行卡和卡组织并非同步,1950 年首个卡组织 Diners Club 为饭店和“铁粉”搭建信用记账体系,忠诚度成为授信、积分体系的前身,直至 60 年代才和银行业接轨,从信用卡入手,美国地方性银行突破州界、国界直至席卷全球。

相比于银行需要在美联储指挥下围绕杠杆进行周期性摇摆,Visa/MasterCard 等运营的卡组织可谓是旱涝保收的现金流生意,仅举一例,2024 年 Capital One 以 353 亿美元收购 Discover,变身发卡行+卡组织一体的巨型组织。

传统银行的一体化,正是稳定币发行做稳定币公链的先声,唯有一体化才能掌握所有的发行、分销和回款渠道。

在 Genius Act 之后,美元的运行逻辑已经彻底改变,传统商业银行承担信用创造和货币发行(M0/M1/M2)的职责,但是 Tether、Circle 美债头寸已经超过多个国家主体。

稳定币直接对接国债,银行业尚且可以发行稳定币自救,但是卡组织和跨境支付渠道都要面临生存危机。

- • 银行业 -> 稳定币发行方 USDT、USDC

- • 卡组织/SWIFT/PSP -> 稳定币 L1

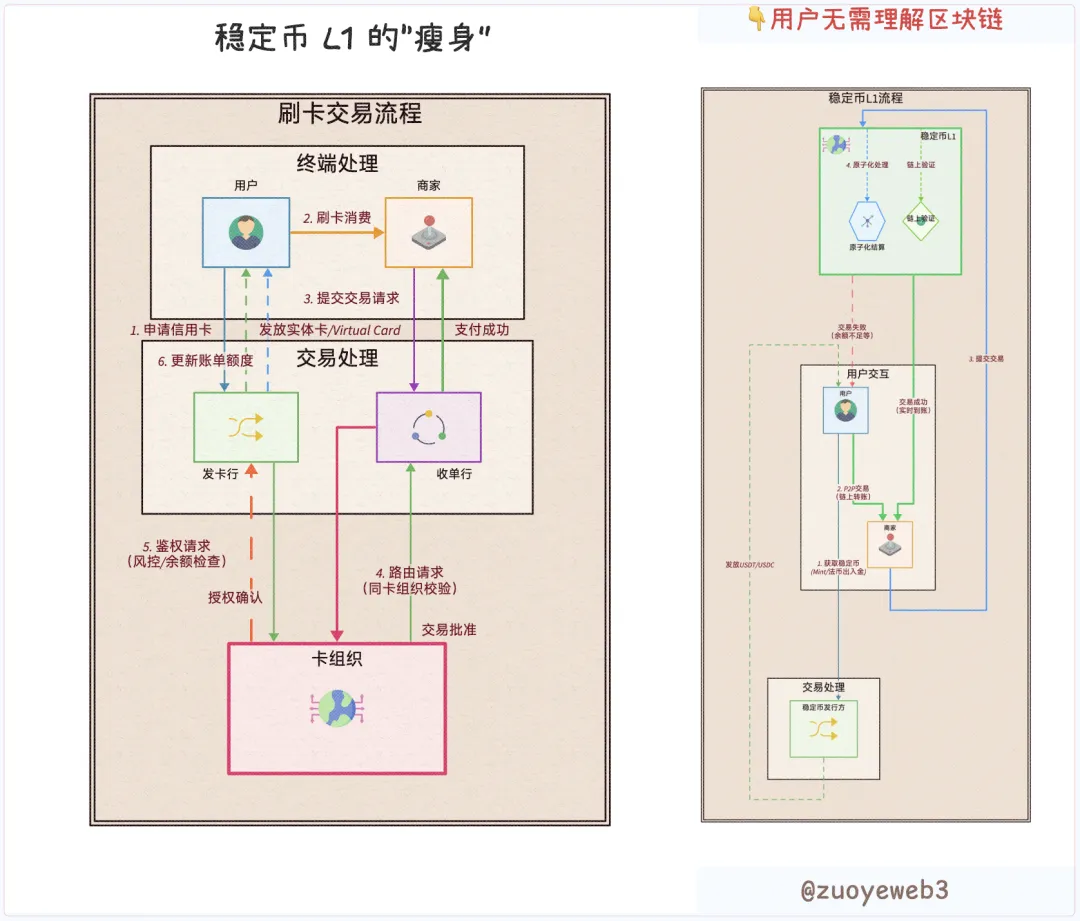

在传统交易流中,用户、商家、发行机构、收单机构和卡组织是完全不同的角色,但是区块链的可编程彻底改变这一切,任意角色都可被约化为“用户”,无论机构需要的隐私金库和保密转账,还是个人需要的便捷,只是不同代码的区分。

稳定币 L1 更是直接消除任意非用户机构的必要性,只需要用户、稳定币和 L1 即可完成任意角色和功能的互换和堆叠,即使是监管部门的合规审查。

图片说明:交易流程革新

图片来源:@zuoyeweb3

当然,并不是说专业化的发行和技术服务机构都会消失,而是说在可耦合的代码视角下,供货商可供审查和选择,以 U 卡为例,虚拟卡的利润都被上游拿走,U 卡发行方本身只能赔本赚吆喝。

技术革新是组织关系变迁的先导。

现在从头建立一个 Visa 就好了,利润都自己攒下来分发给用户。

如同 Capital One 一样,在收购 Discover 之前,需要给 Visa/MasterCard 上交 1.5% 的手续费,USDT/USDC 也需要给 Tron、Ethereum 支付 Gas Fee。

就在 Circle 推广 Arc 之际,Coinbase Commerce 直接对接 Shopify,Circle 也选择币安作为自己收益型稳定币 USYC 合作伙伴。

Tether 曾宣称 40% 的公链手续费由其创造,Circle 甚至还要给单季度 Coinbase 额外“补贴” 3 亿美元,那么去掉现有渠道商,建立自己的分销渠道和终端网络便是情理之中。

不过,Circle 选择自行搭建,Tether 选择 Plasma 和 Stable 的外部赛马。

唯一特殊的是 Stripe,Stripe 本身缺乏稳定币,但是掌握终端用户网络,在收购 Bridge 和 Privy 之后已经完成技术闭环,大胆预测一下,Stripe 迟早会发行或者“扶持”自己的稳定币。

总结一下,稳定币发行、分销渠道和终端网络都在搭建自己的闭环:

- • 稳定币发行方:Circle 的 Arc、Tether 的 Plasma 和 Stable、USDe 的 Converge

- • 分销渠道:Coinbase、币安等交易所,Ethereum 和 Tron 等现有公链

- • 终端网络:Stripe 自建 Tempo

法国人的自由不是英国人的自由,USDT 的 L1 不是 USDC 的栖息地,当所有人都不再想凑合过日子,现有公链和卡组织的竞对如长江奔流,一发不可收拾了。

技术扩散:公链易攒机构客户难扩张

极端地捍卫自由不是作恶,收敛地追求正义不是美德。

隐私不再是普通用户的关心点,如同 QUBIC 鲸吞门罗币根本比不上财库策略的热度,自由主义视角下的隐私交易只是机构用户的“付费特权”,普通用户真正关心的是手续费。

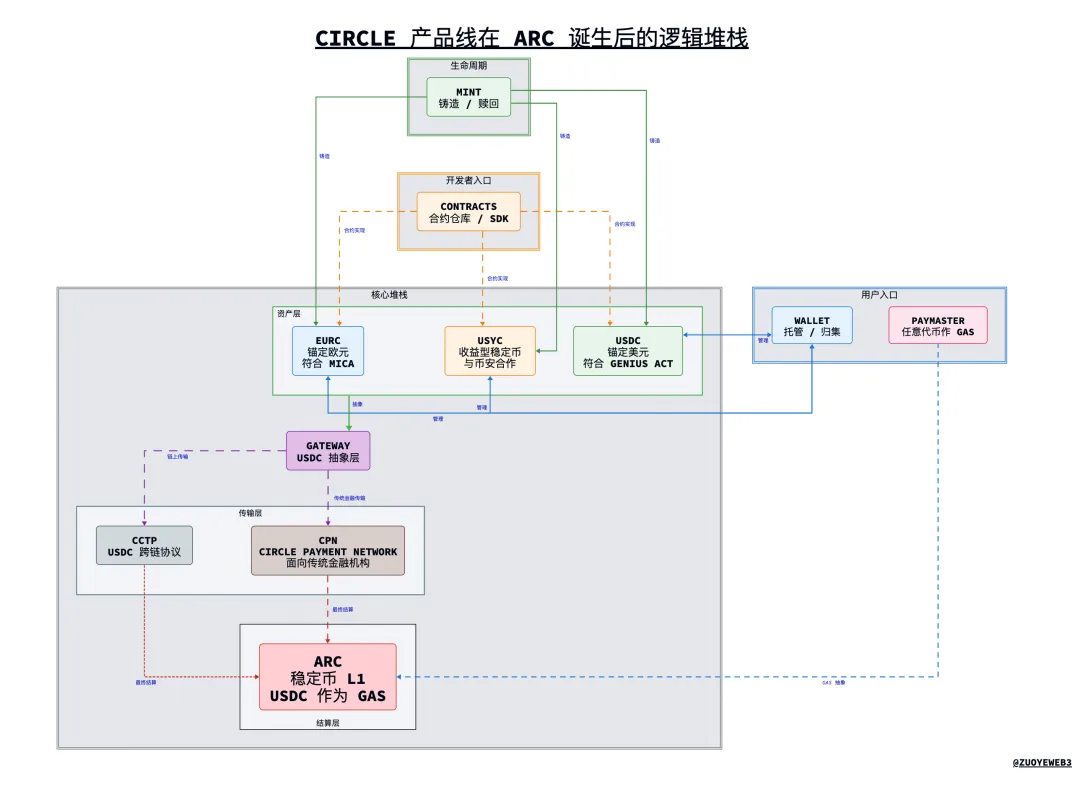

在发行 Arc 之前,Circle 的产品线已经多线开花,甚至已经略显繁复,而在 Arc 的统一规整下,才有可能发挥协同作用,让 USDC 摆脱 Coinbase 附属物的尴尬境地。

图片说明:Circle 产品线在 Arc 诞生后的逻辑堆栈

图片来源:@zuoyeweb3

以 Arc 为例,可以一窥未来稳定币公链的技术架构,需要说明一下,以上只是个人理解的逻辑架构,并不代表一定如此(宇宙级免责声明)。

1. 1. 产品说明

- • USDC/EURC/USYC : Circle 三个主要稳定币产品线,USDC 锚定美元 且符合 Genius Act 规范,EURC 锚定欧元且符合 MiCA 规范,USYC 是收益型稳定币,并且 USYC 和币安展开合作

- • CPN(Circle Payment Network):Circle 发起的以 USDC 为底层的跨境清算网络,类似 SWIFT

- • Mint :用户可在此铸造 USDC 等稳定币

- • Circle Wallet :个人和机构用户可在此统一管理 Circle 各类稳定币

- • Contracts :Circle 编写的 USDC 等稳定币合约

- • CCTP :USDC 跨链技术标准

- • GateWay :USDC 抽象层,用户无需知晓底层公链和技术细节,获得直接和 USDC 交互体验

- • Paymaster 允许任意代币充作 Gas 代币

- • Arc :Circle 发起的稳定币 Layer 1,USDC 作为原生 Gas Token

2. 2. 逻辑堆栈

- • 最主要部分:从上至下分为:USDC/EURC/USYC -> Gateway -> CCTP/CPN 并列,CCTP 主要在链上使用,CPN 主要在传统金融机构中推广-> Arc

- • 将最主要部分视为整体,Mint 是充值入口,Wallet 是资金归集入口,Contracts 是编程入口,Paymaster 是随行功能,可使用任意代币作为 Gas Token

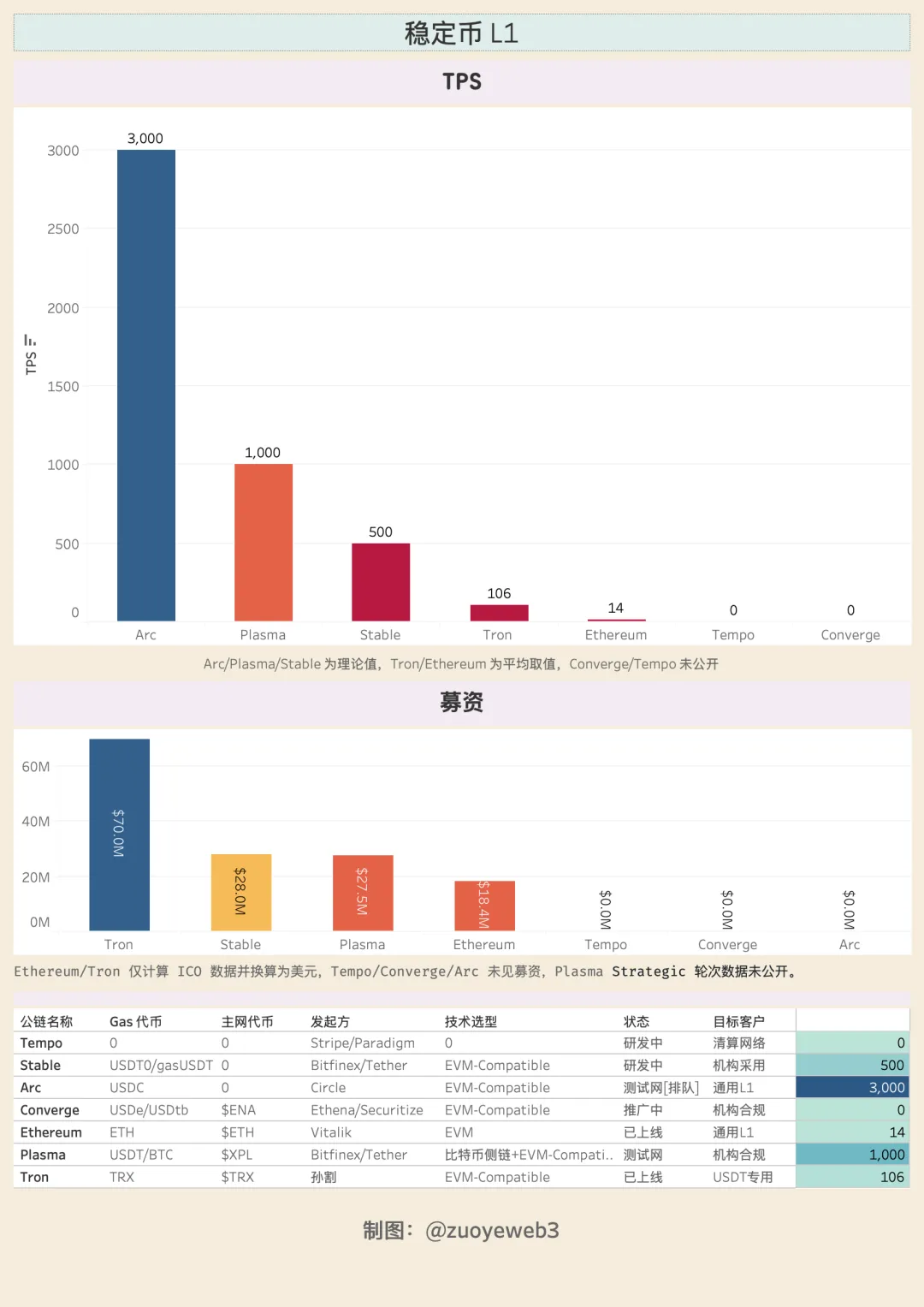

在名为 PoS,实际为 DPOS 机制下,最多 20 个节点的 Arc 理论上可有 3000 的 TPS,以及亚秒级交易确认时间,并且 Gas Fee 甚至可低至 1U 以下,并且贴心为机构准备了隐私转账和金库模式,做好了承接大规模企业资金上链存放的准备,这可能也是 Circle 自建 L1 的重要原因,在稳定币交易、转账之外,企业级资管也是争夺重点。

并且通用 L1 架构,为 RWA 等更多资产上链预留接口和全功能架构,基于收购而来 Informal Systems 研发的 CometBFT 改造而来的 Malachite,理论上有 50000 TPS 的潜力。

随后便是熟悉的 EVM 兼容,MEV 防护,FX(外汇)引擎和交易优化,可以这样说,在 Cosmos 的加持下,启动 Hyperliquid 级的产品在技术上都无卡点,如果是 L2 难度更不会超过部署 Docker 实例。

在 Arc 的计划中,TEE/ZK/FHE/MPC 等密码学技术都会融为一体,可以这样说,如今的技术扩散让公链启动成本无比接近常数,难得是生态扩张,要打造分销渠道和终端网络,Visa 花了 50 年,USDT/Tron 联盟花了 8 年,Tether 创立 USDT 也已经 11 年。

时间是稳定币 L1 最大的敌人,所以稳定币选择了说和做分离的策略:

- • 做:散户使用—〉分销渠道—〉机构采用

- • 说:机构合规—〉大众普及

不论是 Tempo 还是 Converge 都瞄准机构采用,Arc 更是主推全球合规之路,合规+机构是稳定币 L1 给出的 GTM 策略,但这不是故事的全部,稳定币 L1 都会用更“Crypto”的方式去推广。

Plasma、Converge 都要和 Pendle 合作,Circle 暗推收益稳定币 USYC 和 USDC 的 24/7 兑换,Tempo 由 Paradigm 创始人 Matt Huang 担任 CEO,核心也是要更区块链一点,而不是更 Fintech 一点。

机构采用从来都是一种合规手段,如同 Meta 也宣称要保护用户隐私,但在现实商业中,都要先有用户才能推动机构采用,别忘了 USDT 最早和规模最大的使用群体一直都是是亚非拉的普通人,如今不也登堂入室进到机构视野。

分销渠道从来不是机构擅长的领域,地推大军才是互联网的底色。

图片说明:稳定币 L1 对比

图片来源:@zuoyeweb3

新兴稳定币 L1 要么募资甚多,要么背靠大树,在 Genius Act 和 MiCA 监管下,基本上不能支付利息给用户,更不能以此来获客,但是 USDe 依靠循环贷发行量一月内迈入 100 亿美元大关。

链上收益分发和用户转化之间的缝隙,留下生息稳定币的市场空间,USDe 管链上,USDtb 在 Anchorage 配合下便成为 Genius Act 下的合规稳定币。

收益可以极大促进用户采用,这是一种致命诱惑,规则划定的边界之外,就是各家显神通的好赛场。

结语

在稳定币 L1 之前,TRC-20 USDT 是事实上的全球 USDT 清算网络,USDT 也是唯一有真实用户的稳定币,所以 Tether 无需给交易所分润,USDC 只不过是其合规替身,如同 Coinbase 是币安在纳斯达克的映射。

稳定币 L1 在挑战 Visa 和以太坊,全球货币流通体系正在根本上重塑,全球美元采用率日渐下降,但是稳定币 L1 已经瞄准外汇交易,市场永远是对的,稳定币渴望做的更多。

在区块链诞生 10 余年后,还能看到公链领域的革新,已经足够令人欣喜,也许,最庆幸的是 Web3 不是 Fintech 2.0,DeFi 也在改变 CeFi|TradiFi ,稳定币在改变银行(存款/跨境支付)。

希望稳定币 L1 仍然是区块链的核心理念的继承者。

声明:

- 本文转载自 [佐爷歪脖树],著作权归属原作者 [佐爷歪脖树],如对转载有异议,请联系 Gate Learn 团队,团队会根据相关流程尽速处理。

- 免责声明:本文所表达的观点和意见仅代表作者个人观点,不构成任何投资建议。

- 文章其他语言版本 由Gate Learn 团队翻译, 在未提及 Gate 的情况下不得复制、传播或抄袭经翻译文章。

相关文章

什么是 USDe?解密 USDe 的多种收益方式

Gate 研究院:稳定币赛道拆解深度报告 - 全景分析现状、应用、竞争与展望

稳定币收益策略一览

《GENIUS 法案》通关参议院,美国真要成加密货币之都?